1 全球非选择性除草剂发展状况和市场概要

1.1 全球非选择性除草剂市场发展状况

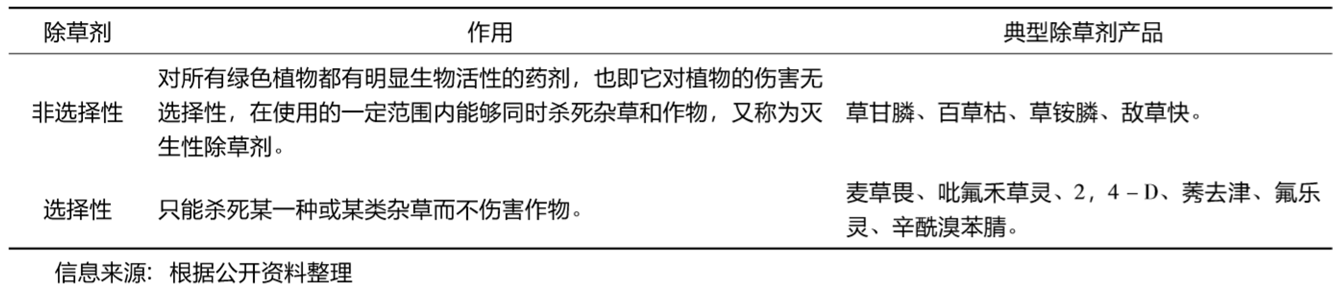

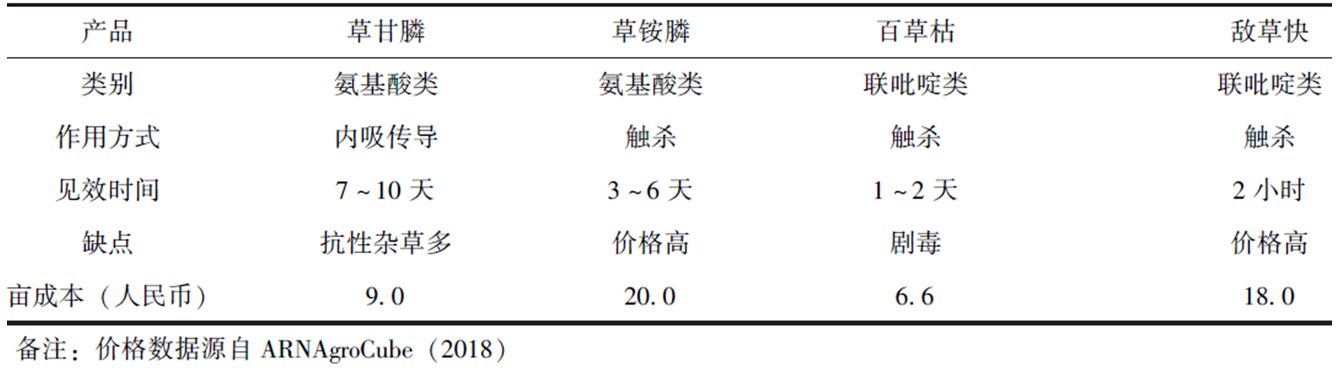

通常意义上讲,非选择性除草剂也称为灭生性除草剂,此类除草剂是指对所有绿色植物都有明显生物活性,按照产品说明在一定范围内使用,能够同时杀死杂草和非,作物。全球传统非选择性除草剂主要有草甘膦、百草枯、草铵膦、双丙氨膦、敌草快和草硫膦等化学除草剂。其中最重要、使用最广泛的是草甘膦、百草枯、敌草快和草铵膦等4种。选择性除草剂通过施药空间、时间、作物和杂草的形态特征及生物化学反应等实现选择性除草,其中生化选择是实现选择性的主要原因,代表品种主要有麦草畏、莠去津和2,4-滴酯等(表1、表2)。

表1 除草剂种类说明

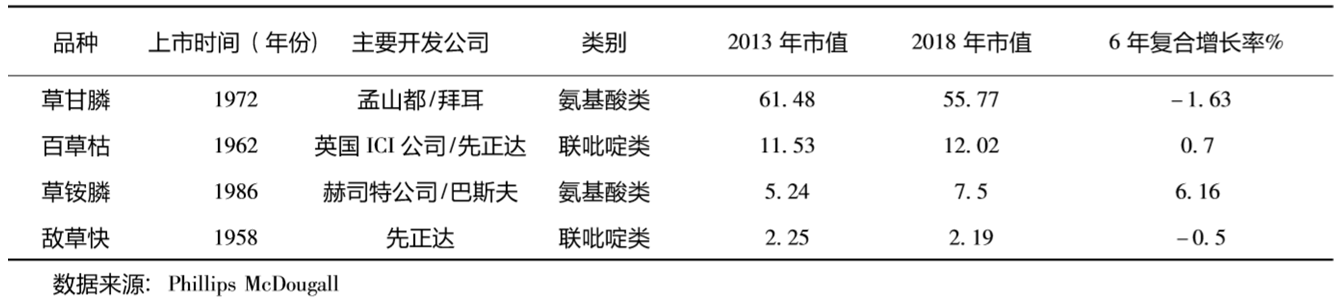

表2 全球典型非选择性除草剂产品开发和发展情况(亿美元)

百草枯、敌草快同属于联吡啶类除草剂。敌草快、百草枯分别于1958年和1962年上市, 两者上市时间相差4年。2018年全球百草枯市场规模达到12.02亿美元,2013—2018年市场复合增长率为0.7%。随着包括中国、韩国等20多个国家采取禁限用政策,预计2020年以后市场将被腰斩,未来市场持续萎缩,2018年全球敌草快市场规模为2.19亿美元,2013—2018年市场复合增长率为-0.5%,预计市场稳定。

草甘膦和草铵膦同属于氨基酸类非选择性除草剂,它们上市时间分别为1972年和1986 年。草甘膦的应用与其早十多年商业化的联吡啶类除草剂百草枯和敌草快相似,是应用最广 泛的非选择性除草剂,它在土壤中基本无活性,草甘膦还可用于非农作物,如铁轨、路旁,播前和收获后的农田,以及在树木和果园作物中控制林下植被等领域的使用。

1996年以后,全球抗草甘膦转基因作物被大量推广和应用,目前草甘膦使用量超过1995 年用量的10倍之多,这阶段市场快速增长主要归功于转基因技术成功应用。2019年,全球草甘膦市场规模约为56亿美元,市值占全球农药市场的11.12%,占除草剂市场的26.02%,2019年全球草铵膦市场规模达到9.2亿美元,同比增长了13.6%。

1.2 全球非选择性除草剂市场结构

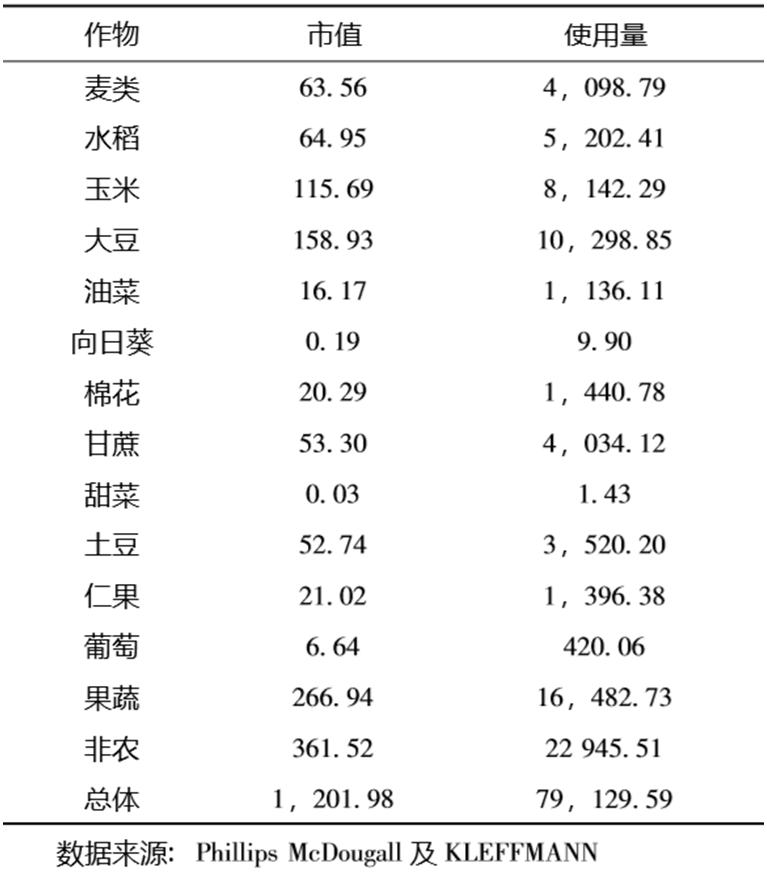

2018年全球草甘膦、草铵膦、百草枯、敌草快合计市场规模为83.19亿美元,加上其它小宗的产品,全球非选择性除草剂市场达到85亿美元左右,占全球除草剂市场236.24亿美元的32%,可见,灭生性的需求“扮演”着除草剂市场基石的作用。非选择性除草剂和全球除草剂市场应用方向基本相仿。具体到作物上,主要聚焦在大田作物上的需求。其中,麦类、大豆、玉米、水稻分别占19%、17%、17%、9%,前4种作物除草需求占整体的62%,果蔬和非农需求是市场的热点之一。

2 全球草甘膦供需、市场状况及2020年预测

非选择性除草需求和抗草甘膦转基因作物推广,使草甘膦成长为全球第一大吨位农药的 土壤和主要动力。1982年,草甘膦开始全球化的推广,使得市场迅速成长,1998年之前,全球领先除草剂中,草甘膦已经位列第4~5位。自1996年以后,全球草甘膦的全球销售额一路攀升。转基因是利用现代生物技术,将某个生物的优良基因人工分离后导入另一个生物体的基因组中,从而改善生物的原有性状或赋予其新的优良性状。抗草甘膦转基因作物不受草甘膦除草效果的影响,此类转基因作物的种子开始推广,除草效果最好、成本最低的草甘膦会成为种户的首选。多年来,草甘膦一直是科研和商品创新的焦点。在过去40年里,有关草甘膦的科技著作和专利数量已增加至20,000件左右,主要集中在近15年。目前,草甘膦是全球最大宗的除草剂品种,市值约占全球除草剂市场的23%,因抗性的累积和禁限用政策的影响,草甘膦的使用量和市值占全球农药的比重都在下降。

2.1 全球草甘膦供应状况及预测

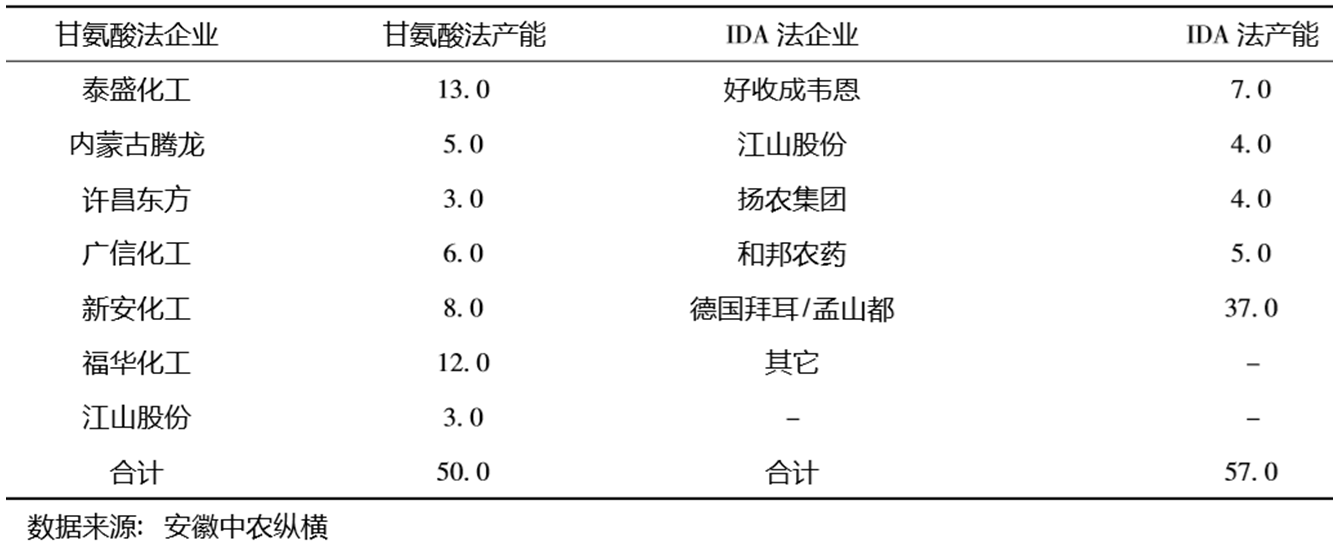

随着我国环保核查和相关政策的陆续出台,中小产能退出明显。按照《关于开展草甘膦 (双甘膦)生产企业环保核查工作的通知》(环办〔2013〕57号)要求开始,经历2015年以来的四轮高压环保核查、督察,我国开始了全国草甘膦高质量发展之路,管理部门打出了一系列的组合拳:推出氯乙酸+有机硅的循环绿色工艺,鼓励企业并购重组,化工企业退出长江一公里行动,全国化工企业退城入园以及排放总量控制等多重政策和办法,产业集中度和规模产能提高明显,政策效益明显。2020年我国草甘膦两种工艺合计产能70万吨(甘氨酸为50万吨、ida 法为20万吨),多家环保不达标的中小生产企业已关停退出,草甘膦产能累计减少了40多万吨。目前,我国草甘膦生产企业已缩减至11家(表3)。

从全球角度看,产业调整扭转了甘氨酸法产能为主导的格局。我国草甘膦供应端主要分 布在沿江省份。其中,四川、江苏、湖北、浙江、安徽产能分别占25%、18%、17%、15%、8%。无论作为农药企业还是沿江化工企业,这几年深受环保核查影响,随着对沿江农药企业 检查的进一步强化,未来供应端受约束将持续作用,预计2020年我国草甘膦供应量在44 万吨左右,全球供应量在68万~70万吨。

表3 2020年全球草甘膦企业产能情况(万吨)

2.2 全球草甘膦行情状况及预测

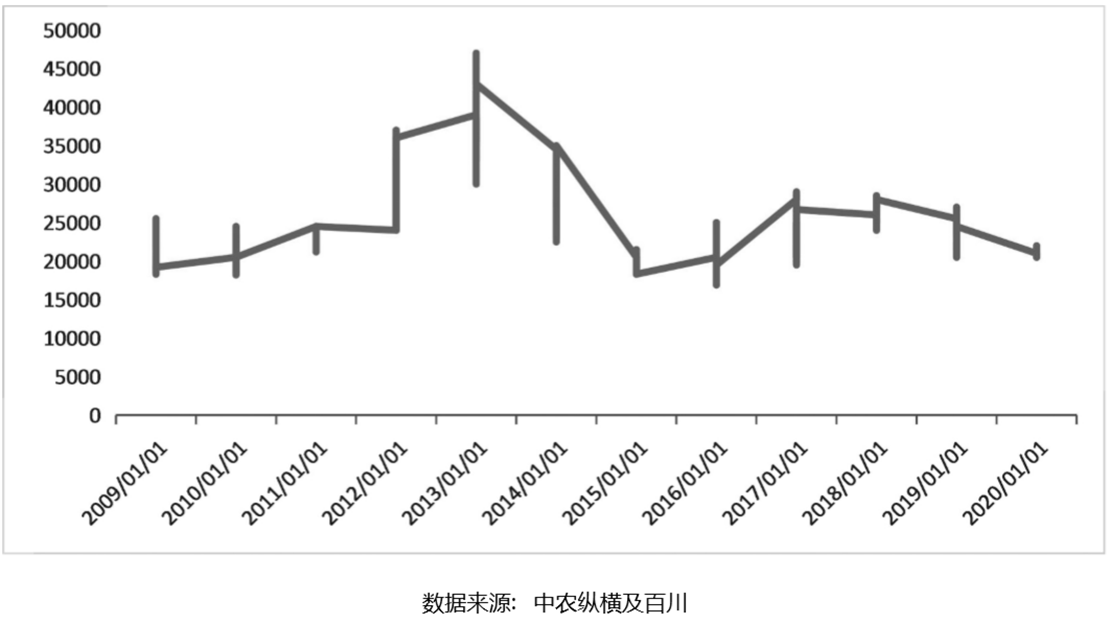

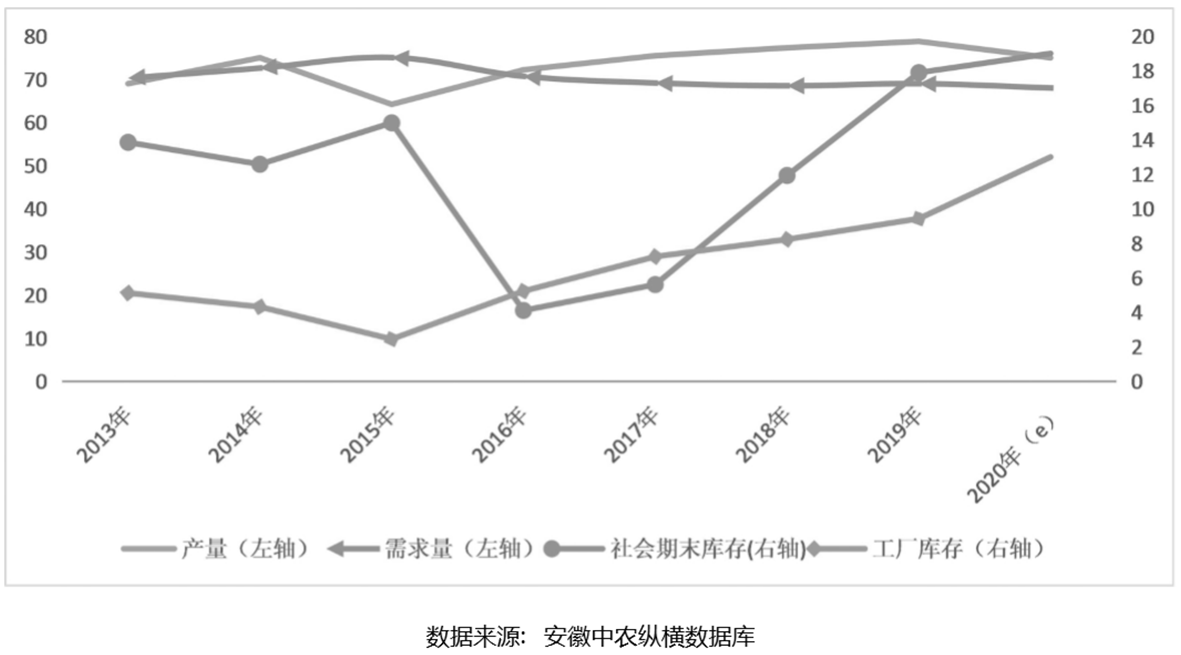

目前,排除其它影响草甘膦市场的重要因素(草甘膦应用大国的禁、限用,基础化学品大涨,竞品的禁、限用等)。从周期角度看,2015年全球草甘膦需求已经进入下降通道,年度间波动范围变小。2016—2017年全球社会期末库存处于低水平,导致2016—2018年社会处于补库存的状态,价格反弹,没有反转,价格重心下降。由于2020年全球性新冠疫情发展和油价下跌,对全球草甘膦市场存在影响,全球草甘膦的甘氨酸和ida工艺产能均衡,产能集中到头部企业,竞争相互制衡,需求预期存在,行情波动逐渐减小,2019年是新周期的拐点,价格周期性持续向下,同时周期内价格弹性变小(图1)。

图1 2009—2020年中国草甘膦及主要原料价格走势(元/吨)

2.3 全球草甘膦需求状况及预测

2018年全球草甘膦使用总量和2013年基本持平,需求运行仍然符合60个月左右的发展周期(需求总量2年向上,或3年向下)。草甘膦服役长达48年之久,因全球抗性的累积和禁限用的政策影响,草甘膦的使用量和市值占全球农药的比重都在下降。在这个趋势下,草甘膦周期性变弱(这里采用使用量的变量来观察草甘膦运行规律,由于亿美元计市值和很多因素有关,比如,目标国家的货币兑美元波动的影响、地缘政治的影响,营销成本,运费、出口退税等)。

2020年全球草甘膦需求为持续下降的存量市场,当企业和社会总库存趋势上升,草甘膦原药价格下行压力增加(图2)。

图2 2013—2019年全球草甘膦供求状况描述(万吨)

2.4 我国草甘膦出口情况及预测

按照历年我国草甘膦出口数据,中国草甘膦80%以上用以出口。2019年中国出口草甘膦,预计在39万吨(折百),2019年出口占产比仅为70%,金额为10.8亿美元左右。出口量较大国家有:巴西、阿根廷、美国、澳大利亚、印度尼西亚、马来西亚等(表4)。预计2020年中国草甘膦出口稳中有降。

表4 2016—2019年我国草甘膦原药出口状况

2.5 全球草甘膦市场结构及预测

2018年全球草甘膦使用前五大区域是巴西、美国、阿根廷、中国、澳大利亚,使用量分别为 13.31万、11.1万、8.0万、5.3万、4.0万吨,合计41.61万吨,占市场总量的58. 31%。全球草甘膦市场呈现高集中度的特点,除了和这些国家农业禀赋优厚外,还和这些国家大豆、玉米、油菜、棉花等抗草甘膦转基因作物渗透率密不可分。

2018年全球草甘膦市值前五大区域是美国、巴西、阿根廷、中国、澳大利亚,市值分别为974.27百万美元、849.50百万美元、587.69百万美元、376.30 百万美元和268.49 百万美元,合计3,056.25百万美元,占总值的54.80%,市值占比和使用情况相当。

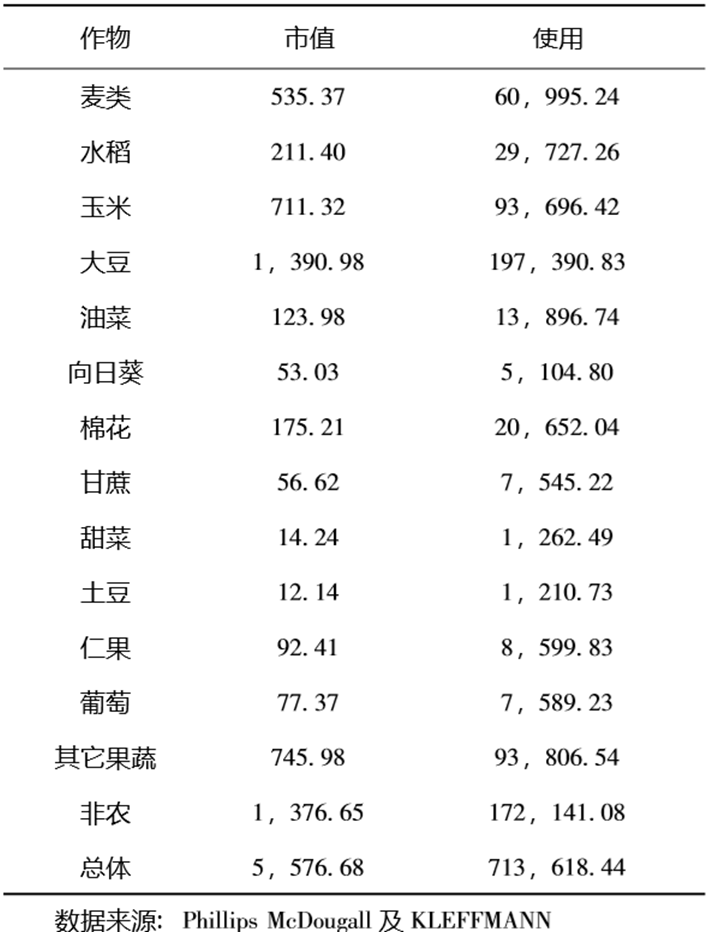

2018年全球草甘膦市值和应用总量分别为55.77亿美元和71.36万吨。2018年全球草甘膦市值前五大作物是大豆、玉米、麦类、水稻、棉花,市值分别为1,391百万美元、711百万美元、535百万美元、211百万美元、175百万美元,合计3,024百万美元,占市场总量的63.42%。2018年全球草甘膦使用前五大作物是大豆、玉米、麦类、水稻、棉花,使用量分别为19.7万、9.37万、8.0万、6.1万、2.1万吨,合计45.27万吨,占市场总量的63.43%。从使用和市值看,全球草甘膦市场呈现作物高集中性(表5)。

表5 2018年全球草甘膦作物市场结构(百万美元,吨)

2.6 小结

从供求角度看,预计2020年草甘膦供应稳定、库存水平继续加大。从中国工厂供应情况看,草甘膦供应商整体环保水平相对较高,草甘膦的开工或将难以受到限制;产品影响力减缩,短期内难有产品取代其市场地位,但是考虑到草甘膦逐步禁限用,导致使用面积将逐步缩小。另外转基因市场处于高位,市场难以提供做“加法”的力量和因素。2019年以来,草甘膦受中美贸易摩擦、气候等诸多因素影响,全球草甘膦致癌风波禁限用加大,全球草甘膦需求受挫。2019年我国草甘膦出口量、额双减。各层级库存上升,农化巨头周转天数增加,变现预期增强,未来20个月是漫长的去库存阶段,也是过剩产能进入新一轮淘汰的过程。

3 全球百草枯供需、市场状况及2020年预测

百草枯已在全球使用58年,成为世界最有效、环境友好的除草剂之一,在农业免耕技术的推广、防止土壤流失、有效抗击草甘膦抗性等方面发挥了重要作用。

3.1 全球百草枯供应状况及预测

全球百草枯产能主要集中在南京红太阳、先正达、山东绿霸、浙江永农以及沙隆达等。中国农业农村部公告第1745号、2445号明确要求,自2014年7月1日起,撤销百草枯水剂登记和生产许可,停止生产,保留母药生产企业水剂出口境外使用登记,允许专供出口生产,2016年7月1日停止水剂在国内销售和使用。百草枯可溶胶剂登记证于2018年9月25日到期,不再批准境内使用登记延续,自2020年9月26日起禁止百草枯可溶胶剂在境内销售、使用,政策出台使得我国企业产能相继缩减,由之前的20多万吨减少至10万吨左右,随着需求趋势性减少,预计全球产能缩减到6万吨比较适宜。

3.2 全球百草枯行情状况及预测

2019年以来,我国百草枯市场“量价双跌”(图3)。目前,市场主流报价220公斤装42%母液报价1.4万~1.5万元/吨,主流成交价格至1.4万~1.45万元/吨,200升装20%水剂成交至1.1万~1.15万元/千升。220公斤装42%母液上海港fob价格至1,900~1,950美元/吨;200升装20%水剂上海港fob价格至1,500~1,550美元/千升。目前,百草枯上游原料吡啶库存较高,供应商降价销售,实际成交价格下调,百草枯成本支撑减弱,部分供应商仍低负荷开工,当前草甘膦、草铵膦等灭生性除草剂价格均有不同程度上调,百草枯短期价格稳定可期。2019年的年末泰国政府取消草甘膦禁令,百草枯延期6个月,但是考虑到农业种植成本等问题,未来,百草枯禁限用是否落地执行,有待进一步观察。

图3 2010—2020年我国百草枯价格走势(元/吨)

3.3 我国百草枯出口状况及预测

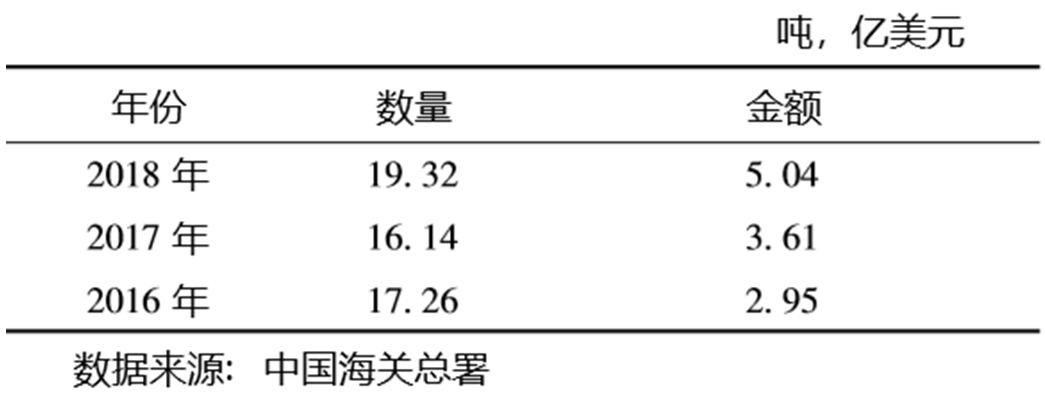

2018年我国百草枯出口金额为5.04亿美元,出口数量达到19.32万吨,预计2019年百草枯出口呈现量额双增(表6)。百草枯对热带和亚热带农户及时倒茬非常有价值,尤其复种指数高农区依赖较大。如,马来西亚曾经禁用,后来又取消禁用规定,泰国作为百草枯使用大国,长期政策未明,该国禁限用情况,使得百草枯市场面临压力,同时也是非选择性除草剂的替代机会。澳大利亚、印度尼西亚和泰国仍是进口大国,相关企业需要关注这些国家禁限用的情况。

表6 2016—2018年中国百草枯出口情况(吨,亿美元)

3.4 全球百草枯市场状况及预测

2018年百草枯全球市值达到12.02亿美元,市值超过1亿美元的国家分别是中国、巴西、印度尼西亚、泰国,百草枯在中国被禁、限用及出口许可政策影响下,中国百草枯市场逐渐被草甘膦、草铵膦和敌草快等品种替代。2018年百草枯全球使用量达到7.9万吨,市场超过1,000吨的国家分别是哥伦比亚、泰国、马来西亚、墨西哥、中国、巴西、阿根廷、澳大利亚、美国、危地马拉、印度、印度尼西亚,其中中国、泰国市场超过1万吨,巴西为第三大应用国。从全球百草枯作物市场和应用状况看,大田市场和应用主要集中在大豆、玉米上,经作和非农上市场较大(表7)。

表7 2018年全球百草枯市场、应用结构(百万美元,吨)

3.5 小结

百草枯作为全球第二大吨位的除草剂品种,体现百草枯巨大植保市场价值,从以前马来西亚禁用后又恢复使用百草枯的这个案例看,百草枯在除草剂中的地位可见一斑。在全球5 亿种植者中,约有7,500万种植者使用百草枯。其中,约45%的使用者为小农户;全球约60%的百草枯在亚太地区使用,是亚太市场最重要的单品除草剂。由于对生物的高毒性,无解药和特效治疗方法,百草枯口服(故意、误服)中毒死亡率在90%以上。但是全球超过30个国家和地区对百草枯的禁用,未来市场将会持续减少。

4 全球草铵膦供需、市场状况及2020年预测

从产品特性上看,草铵膦是全球非选择性除草剂之一。相较于其他传统非选择性除草剂(草甘膦、百草枯和敌草快),草铵膦是天然产物的新型除草剂产品。

草铵膦具有杀草谱广、低毒、内吸好、活性高和环境友好等特点,也是全球第二大转基因作物耐受除草剂。2013年全球市场已逾5亿美元,2019年全球市场达到9.20亿美元,6年复合增长率为6.16%,使用量为1.38万吨,属于增长最快的非选择性除草剂品种。

普通草铵膦是两种对眏异构体的混合物,但只有l-异构体具有活性,而且在土壤中容 易分解,对人类和动物毒性较小。目前市场上销售的草铵膦商品都是外消旋体混合物。若制 成l-构型的纯光学异构体产品使用,可使草铵膦用量降低50%,提高产品经济性,对降低用药成本和减轻环境压力等都是有利的。

4.1 全球草铵膦供应状况及预测

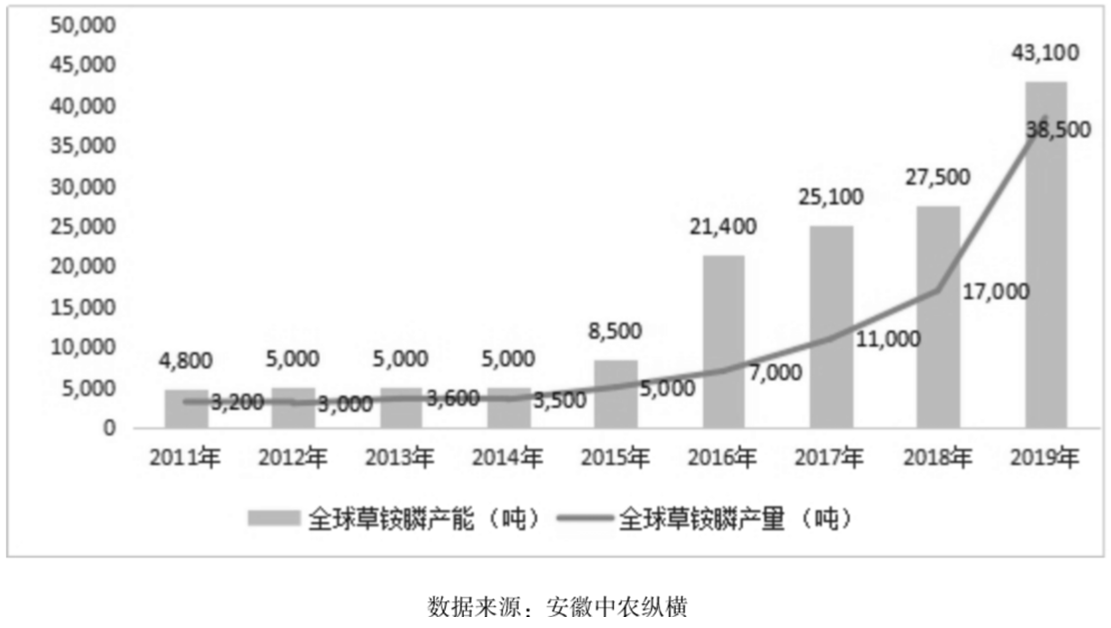

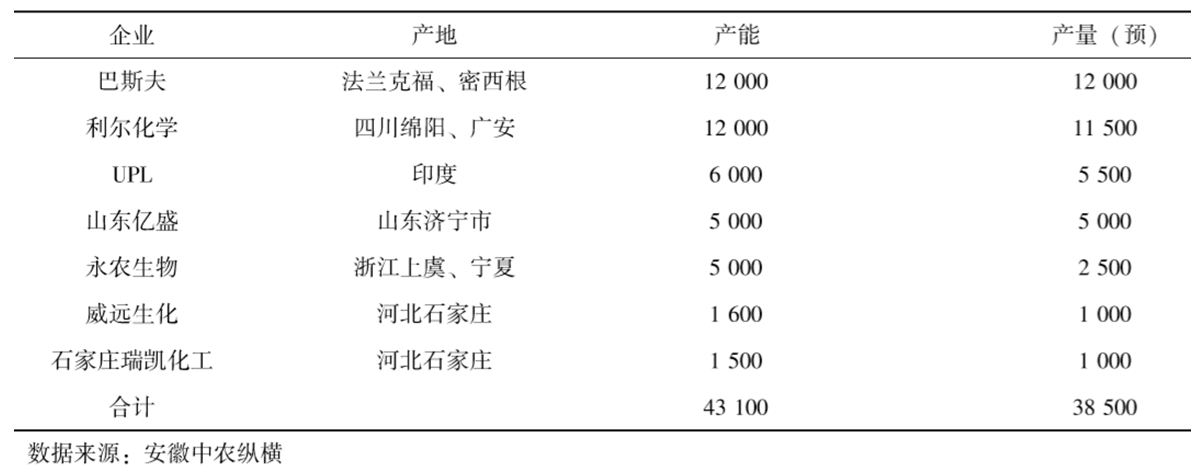

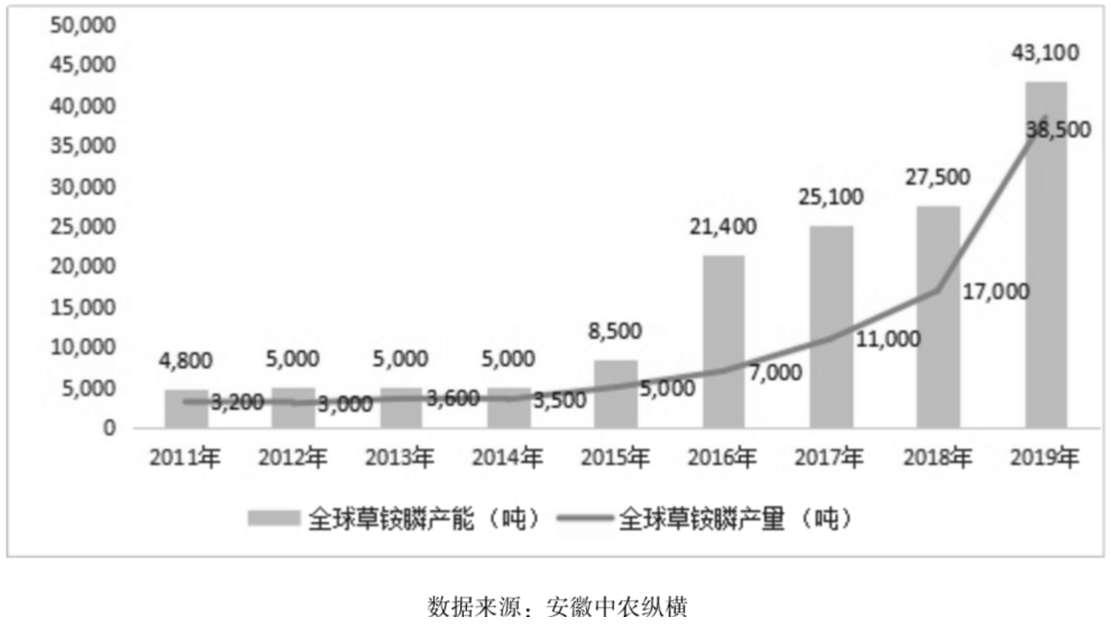

全球草铵膦良好的需求趋势和产业成长的预期,进入2015年以后, 产能释放加大, 供应能力也“水涨船高”。根据中农纵横的研究,2019年全球草铵膦产能、产量分别为43,100吨、38,500吨,2015—2019年平均复合增长率分别为38.36%和42.58%。

全球草铵膦产能装置主要分布在德国、美国、中国和印度。2019年中国草铵膦有效产能达到25,000吨以上,约占全球6成左右。未来,国外产能释放有限(印度有可能释放1万吨产能)。根据企业新增产能公告,全球草铵膦产能释放区域仍然在中国。

草铵膦国内外产能大、成本较低、开工稳定的龙头企业分别为巴斯夫和利尔化学。2019年巴斯夫草铵膦产能为12,000吨,占全球总产能的27.8%,产能装置分布在法兰克福和美国密西根。同年,利尔化学总产能为12,000吨,占全球总产能的27.8%,绵阳产能为8,000吨,广安一期4,000吨产能装置已经具备生产能力,后期7,000吨产能于2020年后释放。2019年永农生物的草铵膦产能达到5,000吨,主要在浙江上虞和宁夏,永农生物远期将有5,000吨产能释放计划。山东亿盛产能5,000吨,原药除满足自身制剂需要,也对外供应。威远生化的产能为1,600吨,石家庄瑞凯化工装置负荷不高。此外,七洲绿色化工控股洪湖一泰利用铝法生产草铵膦关键中间体甲基亚膦酸二乙酯,现有产能5,000吨,远期规划2万吨(表8)。

表8 2019年全球草铵膦有效产能和产量的情况(吨)

另外,长青股份、南京红太阳重庆分公司、四川福华、内蒙诚信等,2020年以后将有不同吨位的产能释放。

目前,全球草铵膦原药主流生产企业主要有7家,分别是巴斯夫、利尔化学、永农生物、山东亿盛、石家庄瑞凯化工、威远生化、upl。2019年国内主要5家企业开工负荷呈现前高后低,全年开工率在72%左右,预计中国总产量约为18,000吨。

2018—2019年,全球草铵膦新产能集中释放,使得草铵膦供需状况出现阶段性失衡,目前我国草铵膦原药价格降至历史低位,产品性价比提高明显,市场进入以价换量的阶段,更有利于全球需求面的打开。可以判定,行情使得市场再次进入重新洗牌过程,不具备技术、成本以及规模优势的企业将逐渐退出市场,而成本优势显著,在环保、安检等高压下仍能大规模供货的企业,将获得更大的市场份额,加速龙头企业的成长(图4)。

图4 2011—2019年全球草铵膦产能、产量变动情况(吨)

4.2 中国草铵膦出口状况情况

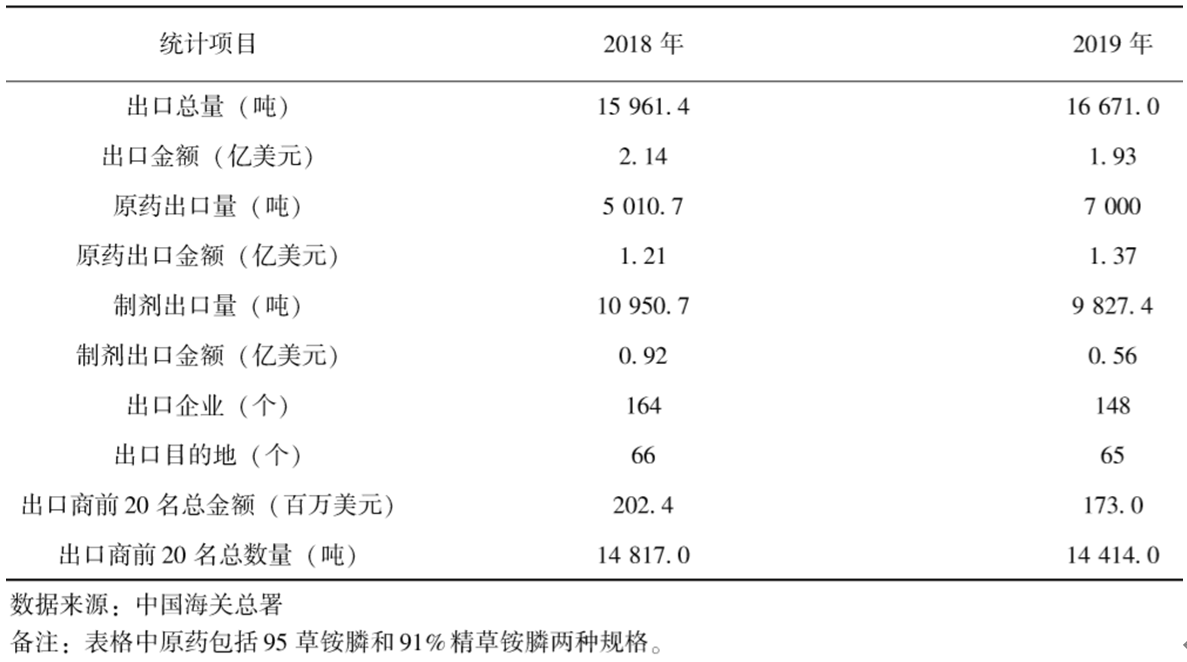

2019年我国草铵膦原药、制剂出口情况表现不一。2019年我国草铵膦(含91%精草铵膦原药)原药出口呈现量额双增,出口数量为7,000吨,同比增长39.7%,出口金额为1.37亿美元,同比增长13.22%;制剂出口出现量额双降,出口数量为9,827.4吨,同比下降10.3%, 出口金额为0.92亿美元,同比下降39.1%(表9)。

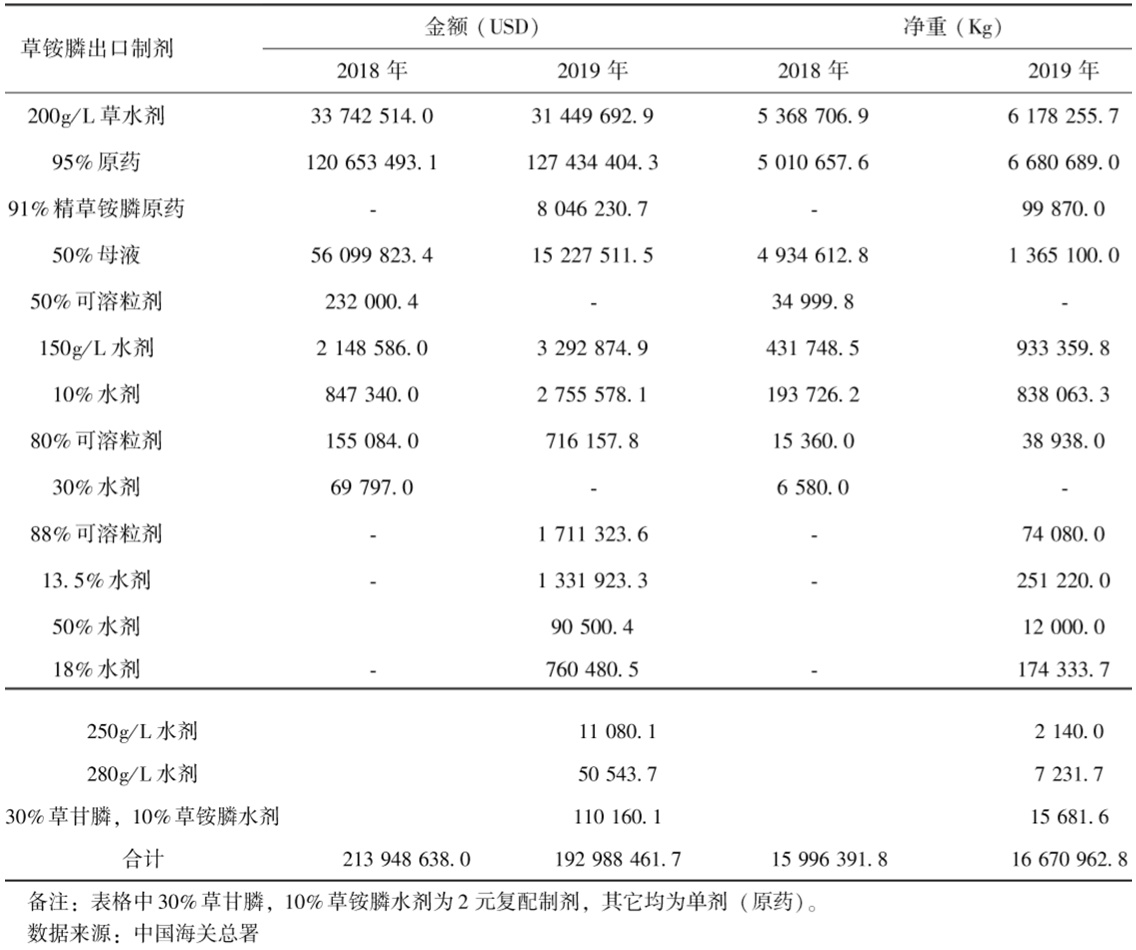

表9 2018、2019年中国草铵膦出口概况

2019年我国草铵膦出口总体表现为量增额降。近2~3年,由于美国、印度一些草铵膦新产能逐渐释放,对我国草铵膦出口造成冲击,2019年美国出口额同比减少38%,印度同比减少87%。2019年我国草铵膦出口数量同比增长回落至4.4%,出口金额约为1.93亿美元,同比下降了9.8%,出口金额出现较大的降幅,是国外产能释放和中国原药价格回落的累积结果。2018年中国草铵膦出口制剂为8种,2019年中国草铵膦制剂增加至16种,相比2018年相同制剂出口情况表现不一,以出口金额计,95%原药、150 g/l水剂、10%水剂和80%可溶粒剂等出口出现不等的增加,而200 g/l水剂和50%母液出现减少,50%可溶粒剂和30%水剂没有出口(表10)。

表10 2018、2019年中国草铵膦出口主要制剂的金额和重量统计(usd,kg)

4.3 中国草铵膦价格情况及预测

在过往的12年里,中国草铵膦原药行情可谓跌宕起伏,其实行情变化的背后是供需关系的相应变化。在较长时间内草铵膦作为高端除草剂,因为其效果好、毒性低、不伤根的特性主要应用在果蔬等经济作物上。2008年之前的价格维持在30万元/吨以上,市场供需较为平衡。2008、2009年草铵膦受全球经济危机的影响,全球需求减少,价格跌至19万元/吨以下。2010、2011年期间,随着全球经济缓慢复苏,抗草甘膦超级杂草数目增加、抗草铵膦转基因作物的推广以及韩国2012—2014年禁用百草枯等利好因素,使得草铵膦销量再次出现大幅增长,2014年原药价格重新回到30万元/吨以上。

2014年前后,由于草铵膦利润空间大,加上中国农业部(现农业农村部)发布第1745号公告。政策出台后市场普遍认为,草铵膦是百草枯优质替代产品。2014年后辉丰、红太阳、好收成韦恩、江苏皇马、乐斯化学、七洲绿色、山东滨农等纷纷立项上马草铵膦,草铵膦供应增加明显,价格自然回落,2015—2016年价格进入下降通道,2016年初,拜耳率先下调草铵膦制剂价格,带动了各家企业价格战,原药价格一度跌至11.7万元/吨。

进入2017年,草铵膦市场在百草枯禁用范围扩大、环保趋严、草甘膦抗药性凸显等多因素叠加下,需求量不断增大,而库存有限,导致供求关系失衡,草铵膦市场复苏,价格再度上涨,期间价格维持高位。至2018年下半年后,中美贸易摩擦升级,气候原因致种植推迟等因素影响,全球需求走弱;与此同时供应增加,包括巴斯夫、利尔化学等企业新产能的释放,供过于求状态存在,价格向下拐点出现。2018年11月江苏某企业将草铵膦母液的价格拉到很低,中国原药价格战开打,众多因素叠加导致2019年原药价格一直下行,原药价格降到9.8万元/吨左右。

2019年年底,受到主要厂家利尔广安基地停产并线和主要中间体厂家洪湖一泰停产检修的影响,供给收紧价格有所上扬。2020年初,突如其来的新冠疫情重创草铵膦中间体主要产地湖北,导致中国草铵膦供给受到较大影响。此外,疫情导致的物流不畅进一步加剧了供需矛盾。综合以上因素,预计2020年上半年我国草铵膦整体供应偏紧,价格处于反弹上涨状态,价格反涨的高度和时间还在观察中,但是行情反转至20万元/吨的可能性不大。

从近12年的年平均价格波动来看,草铵膦原药价格最高点出现在2014年,价格为31.5万元/吨;也出现两个低点,分别出现在2016年的11.7万元/吨、2019年9.8万元/吨。2020年草铵膦原药受湖北中间体供应的影响,价格出现反弹(图5)。

图5 2007—2020年中国草铵膦原药行情年度变化(万元/吨)

根据百川资讯报道,当前国内草铵膦生产成本在8万~9万元/吨,外购中间体的生产企业成本更高,目前综合成本接近目前成交价位。考虑到全球草铵膦未来需求的增长空间和成本端的支撑,在当前草铵膦市场竞争格局下,中农纵横认为,2020年草铵膦原药将维持在10万~13万元/吨区间波动,目前价位于箱体底部运行,短期需求不宜观望,建议积极采购。

4.4 全球草铵膦市场状况及预测

2018年全球草铵膦主要市场为韩国、美国、日本、中国、巴西、加拿大,集中分布亚洲和美洲(北美)。全球草铵膦市场呈现区域高集中度特点,除了灭生性除草剂相互替代外,还与这些国家大豆、玉米、油菜、棉花等大田作物抗草铵膦转基因作物商业化程度较高有关。

中国的百草枯禁、限政策,使中国草铵膦市场出现较大的增长,另外草铵膦价格大幅下降,性价比在增加,有利用使用量的增长。目前全球使用超过1,000吨以上的国家是美国、加拿大、中国,巴西也接近1,000吨,韩国、泰国、印度尼西亚、日本、马来西亚等东南亚国家使用基数也较大,用量接近或超过200吨。

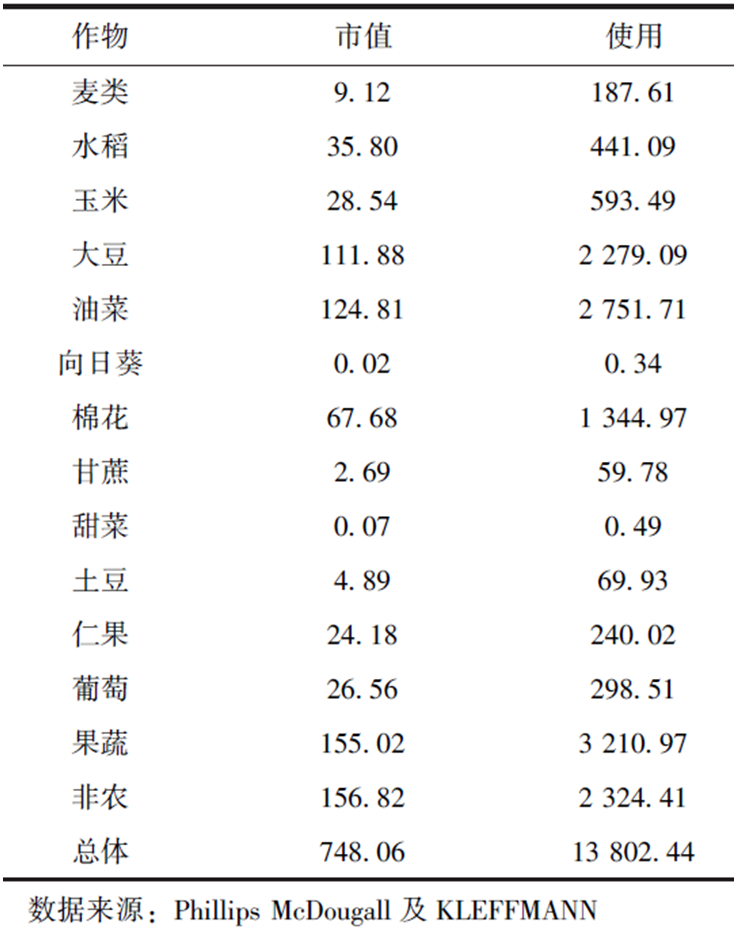

2018年全球草铵膦市值和应用分别为7.5亿美元和1.38万吨,大田应用主要集中在大豆、油菜、棉花等作物,其中油菜使用量最大,达到2,752吨,其次大豆为2,279吨,棉花为1,345吨,3种作物应用占市场总量的46%,集中度提高明显,经作和非农领域的应用仍稳定增长。

表11 2018年全球草铵膦市场、应用结构(百万美元,吨)

4.5 草铵膦市场地位提升加快

草铵膦具有抗性低、除草速效、安全环保等特点,在主流非选择性除草剂市场中,排在草甘膦、百草枯后列第三。经过多年的长期频繁、广泛的使用,草甘膦、百草枯和敌草快等非选择除草剂,抗性难除杂草越来越多,防效下降,而草铵膦因作用机理独特、产品安全,对一些难治杂草及对草甘膦和百草枯产生抗性的杂草有较好的防除效果;再者,草铵膦是一种比百草枯更环保、比草甘膦除草速度更快的一种非选择性仿生物源除草剂。与草甘膦不同,草铵膦不杀根,其速效性介于百草枯和草甘膦之间。草铵膦是目前替代百草枯的理想药剂,对人畜安全、除草持效期较长且省工省时,对环境友好,可以广泛地使用在苗木、果树、蔬菜行间、小麦、油菜免耕田。特别适宜在落叶果树和浅根作物如猕猴桃、葡萄、桃树、樱桃等上施用。

表12 非选择性除草剂对比

目前,中国草铵膦(95%)原药平均市场价格为12.0万元/吨,是草甘膦(95%原药)的5倍,是百草枯7倍(42%的母液),是敌草快(40%敌草快母液)2.7倍。从原药价格上看,草铵膦价格仍比较贵,但是草铵膦价格从2018年18.50万元的均价,逐渐趋势向下。随着巴斯夫、利尔化学、山东亿盛相继大幅扩产,未来草铵膦价格仍要持续下降,价格下降有利 于需求端的增长,产品性价比逐步提升。可见,草铵膦正从“贵族”向“平民化”加速迈进,进而提升草铵膦在非选择性除草剂中的市场地位,综合phillips mcdougall、kleffmann及专业人士调研,中农纵横预计2020年将超过10亿美元大关,草铵膦销售额将达到10.5亿美元。

4.6 小结

草铵膦短期供过于求已成事实,需求面持续增长。未来市场需求持续增长,存在3个方面的驱动因素。一方面,受拜耳(原孟山都)草甘膦产品在美国致癌事件影响,包括美国、越南等世界各国已对草甘膦采取限用或禁用措施,预计未来对草甘膦产品使用的负面影响还将进一步扩大,草甘膦作为全球第一大吨位产品,其巨大市场份额或将部分被其它非选择性除草剂产品替代,而草铵膦由于其在产品特性上具有优势,已被国内外市场广泛认可,被认为是草甘膦的优选替代产品,未来有望迎来市场规模迅速扩张。另一方面,草甘膦作为最早使用的除草剂产品之一,长期以来,由于对草甘膦产生抗性的杂草种类日渐增多,致使该产品防除效果有所折扣,而草铵膦作为具有杀草谱广的特性,受到越来越多用户青睐。因此,除草剂市场上对草铵膦以及草甘膦-草铵膦复配剂需求不断增加。此外,近年来,耐草铵膦转基因作物已在亚洲、北美、欧洲、澳洲等国家规模化推广种植,拜耳、先正达和科迪华均加紧开发耐草铵膦的转基因作物,亦给草铵膦市场带来较大的成长空间。

5 全球敌草快供需、市场状况及2020年预测

由于敌草快和百草枯具有相似的化学特性,因此也被视为百草枯的替代产品。在非选择性除草剂“家庭”中,敌草快的除草特点是“见绿就杀”,也是典型的光合系统抑制剂,具有速效、不伤根、遇土钝化、利于后茬等特点,是百草枯制剂(水剂、胶剂)被禁用之后的替代产品之一。

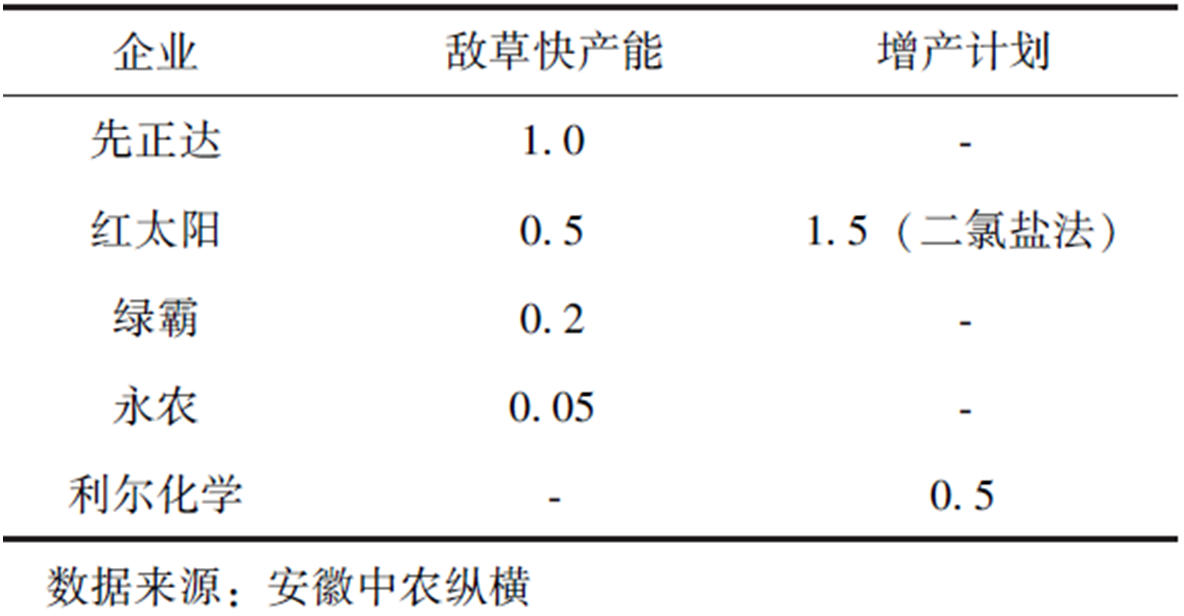

5.1 全球敌草快供应状况及预测

目前,全球敌草快产能为2万吨(折百)左右,先正达(现属中国化工)产能接近一半,中国产能约1.0万吨,红太阳占0.5万吨。目前红太阳、利尔化学有扩产计划,供应增加,需求释放,价格降低有利于产品性价比的提高。

5.2 全球敌草快行情状况及预测

敌草快杀草谱相对广泛,对于恶性阔叶杂草有特效,为非选择性除草剂,在百草枯被超过30个国家限制使用后,敌草快在中国和其他亚洲地区的需求上涨。2018年敌草快全球市值达到2.19亿美元,近6年市场复合增长率为-0.5%,市场比较稳定,市值超过1,000万美元的国家分别是澳大利亚、巴西、俄罗斯、乌克兰。百草枯在中国被禁、限用及出口许可政策影响下,中国百草枯市场逐渐被草甘膦、草铵膦和敌草快等品种替代。

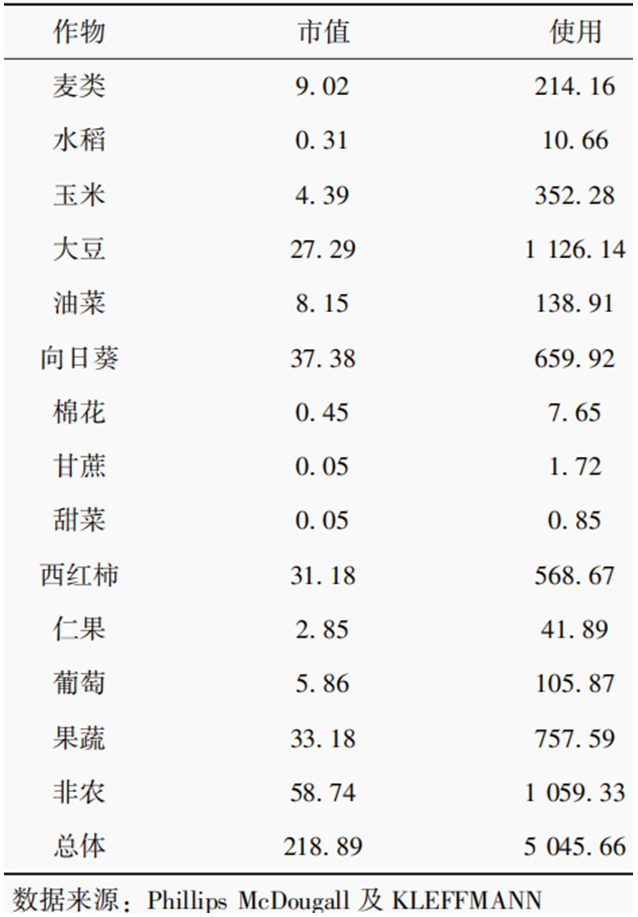

从敌草快使用地区来看,南美的巴西是全球最大细分市场。亚太地区增长最快。这主要得益植保技术的进步,以及对价格低廉、非专利除草剂需求的推动。全球敌草快应用领域广泛,在作物换茬、改种、催枯、干燥等方面效果不错;使用最多的作物是大豆,其次是向日葵,果蔬和非农领域应用也较大。

表14 全球敌草快作物的市场和使用结构(百万美元,吨)

5.3 小结

敌草快是一种触杀性除草剂,属于联吡啶类除草剂,是全球第四大非选择性除草剂,对恶性阔叶杂草有特效,具有见效快、传导性强、耐低温等优点。敌草快由于在联吡啶体系中置构了一个溴原子,具有一定内吸性,但不会伤及根系,可以通过植物韧皮部向上传导,在防除阔叶杂草方面和低温下弥补草铵膦不足上发挥着积极的作用,所以比草甘膦、草铵膦除草更加快捷,未来市场稳定。

6 其它非选择性除草剂市场状况

非选择性除草剂最重要的品种为草甘膦、百草枯、草铵膦和敌草快,它们的市场份额占据非选择性除草剂总量9.5成左右。其他的非选择性除草剂主要有五氯酚钠、双丙氨酰膦和灭草烟等,它们与上述4个品种相比销量少,主要在非农领域应用,市场体量不大。

7 全球非选择性除草剂市场展望

多年来,草甘膦一直充当着全球非选择性除草剂市场“主力军”的作用,由于草甘膦抗性发展和抗草甘膦转基因推广难度和阻力,未来草甘膦不可能像其刚出现时那样经历持续 增长,草甘膦市场增长疲态已经出现。

在全球人口的进一步增加,人们对生活质量要求的不断提高以及可耕地面积增加有限等情形下,全球农药市场将保持长期增长,但中短期存在波动,整体趋势是在波动中上行。预计未来全球农药市场增速仍将不低于5%的复合增长率。由于非选择性除草剂有互相替代作用,整体需求量必将保持增长,除草剂研究部门应当更加关注灭生性除草剂应用端的技术开发。

非选择性除草剂抗性发展特点明显。一方面杂草抗性发展的趋势不可逆转,发生速度越来越快,抗性杂草种类越来越多,同一种类杂草抗性越来越多样化;另一方面,多抗性、非 靶标抗性杂草将是抗性发展的主要形式,值得关注。

除草剂抗性问题的出现促进了复配制剂的发展,单一剂型将逐渐消亡,选择性除草剂与灭生性除草剂的混配开发将成为新的课题。另外,针对不同的气候条件和靶标,帮助除草剂产品进行更精准施用的应用技术也应得到关注,其中包括对表面活性剂更深入的开发。

除草剂的创制难度较大是业内共识的问题,化学成分既要高效,又要具备非常好的安全性。一旦产生药害,损失较大,因药害产生巨额赔偿的案例屡有发生。近20年来,新上市的除草剂较少,生物技术的发展是最重要的影响因素,它改变了除草剂的研发节奏。然而,单一的除草手段往往解决不了全部问题。植物保护是一个综合集成的技术,单靠生物技术,或单靠化学技术都不能解决全部问题,尤其是生物多样性压力和抗性发展的情形下。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的尊龙凯时官方旗舰店的版权属于原作者,若有侵权,请联系删除。