2023年回顾

回顾2023年,大部分产品都在探底阶段,一季度市场需求整体保持良好,交投稳定,厂家主要集中交付年前订单为主,年初价格维持本年度的高位运行,随着工厂订单的陆续交付,以及下游产能的的释放,新的订单陆续减少,市场需求极度疲软,青黄不接,远低于预期,厂家库存加大,导致大部分产品价格延续2022年年末的下滑通道继续走弱,同时市场回归理性,保持谨慎态度,下游以刚需为主,不备库存,截止二季度末,大部分产品加速下滑探底,产品价格跌至成本线左右;与此同时,极少数品种由于上游开工不足,市场供货偏紧,开工率偏低,产品价格保持相对坚挺。

2023年三季度处于上游厂家的“检修季”,上游产品开工率维持低下,同时部分产品出口市场需求释放,产品价格企稳反弹,但整体幅度有限,如草甘膦、2,4-滴、噻虫嗪、吡虫啉、戊唑醇等,其中以草甘膦反弹力度最大,反弹涨幅达到73.9%;大部分产品由于需求疲软,维持下行态势不变。四季度,受到下游需求的持续走弱,上游厂家以及渠道库存的压力,厂家兑现的迫切需求,大部分产品价格加速下滑,截止到12月底,大部分产品价格和年初相比均出现了20%~50%的回调,部分产品甚至出现了断崖式的下滑,达到60%以上的回调。

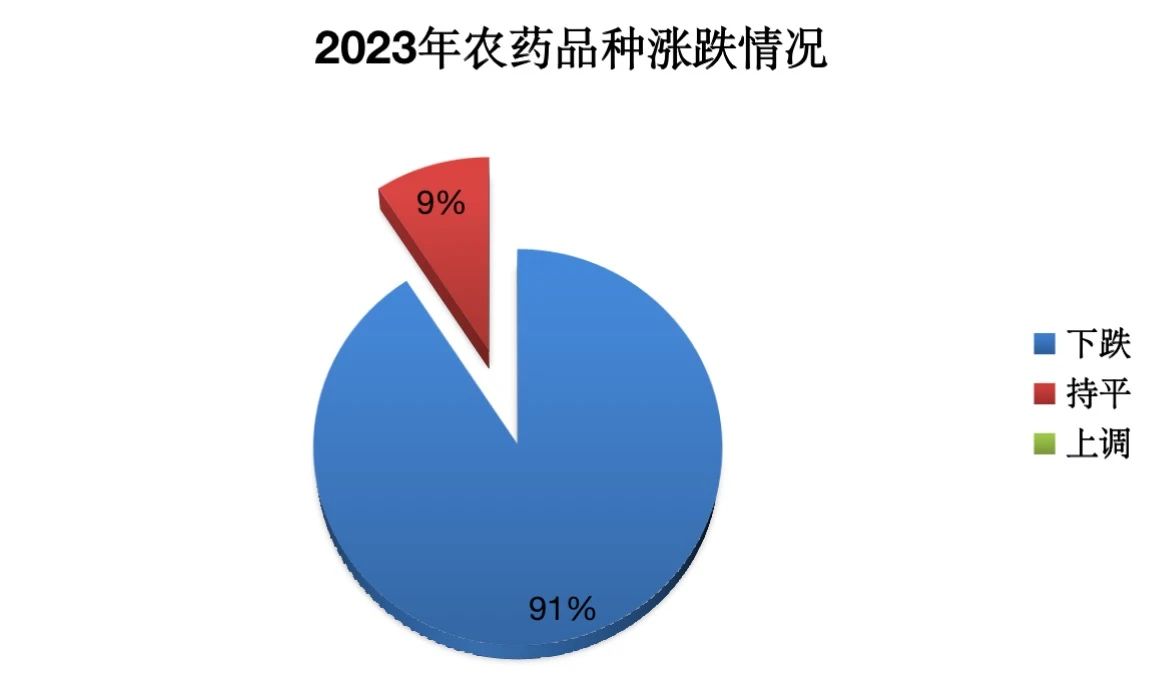

2023年根据农资导报市场分析数据统计的108个原药品种中,截止到12月底,下跌的品种达到98个,占比91%。无上涨的品种,整体保持持平的品种10个,占比9%,分别是以下品种:丙草胺、马拉硫磷、炔螨特、克百威、丁硫克百威、四聚乙醛、甲霜灵、啶酰菌胺、伏虫隆、乙霉威。

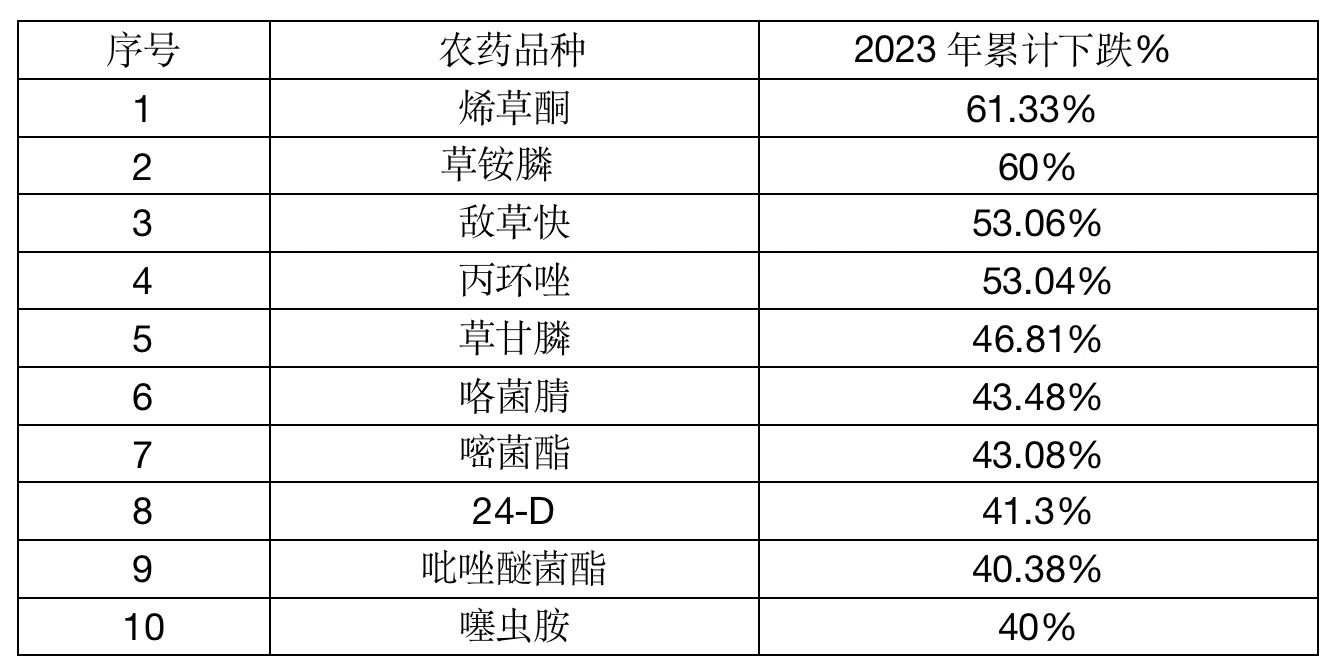

表1 2023下跌排名前10的农药品种

2023年下跌前10的品种中除草剂排在前列,草铵膦、敌草快、2,4-滴、烯草酮、草甘膦下跌幅度最大,杀菌剂嘧菌酯、咯菌腈、丙环唑、吡唑醚菌酯下跌幅度最大;杀虫剂噻虫胺、吡虫啉、联苯菊酯跌幅排前。

1 除草剂

2023年除草剂全年整体表现下滑,幅度相比杀虫剂、杀菌剂更大,市场需求较弱,交投疲软,上半年基本保持下滑的通道,部分产品市场货源保持相对偏紧,但价格以下行为主;下半年大部分产品厂家库存加大,产品市场需求缩水,订单减少,产品价格持续下滑,同时市场竞争加剧,部分涨幅明显的品种加快下跌的速度,年底回落至产品成本线附近。

1.1 草甘膦

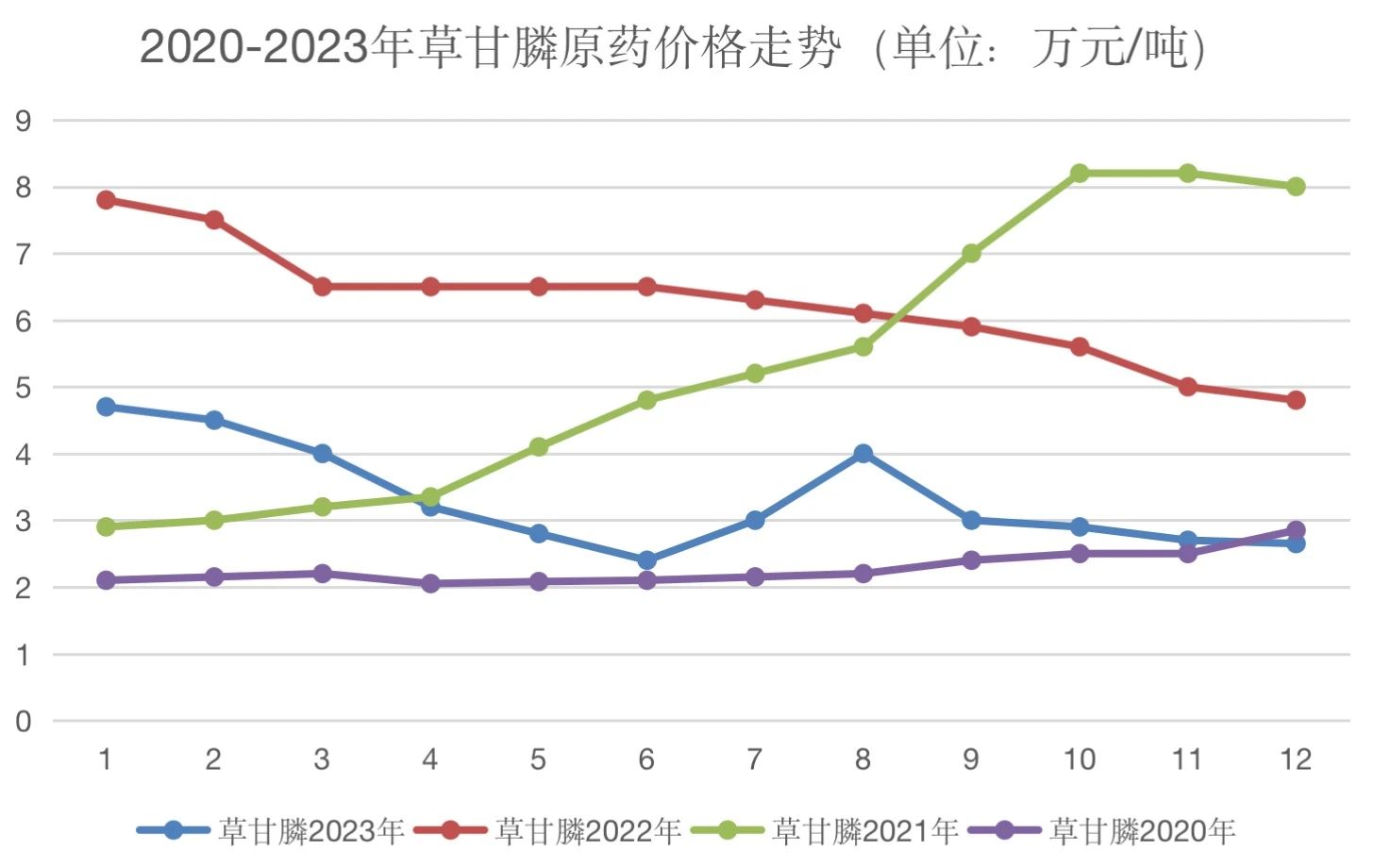

草甘膦原药价格全年整体保持下滑通道,第一季度加速下滑,6月份价格跌至2020年的价格水平,最低成交价格2.3万元/吨左右;7月份市场需求订单增加,厂家库存陆续减少,新的产能未得到释放,厂家开始有意向抬价,价格上调的情形加剧,8月份价格成交到4万元/吨左右。随后价格一致走弱,截止到12月底价格跌至2.65万元/吨以下,全年跌幅达到46.%以上,当前依旧难有止跌的现象,预计未来一段时间内,价格有进一步走弱的趋势。

1.2 草铵膦

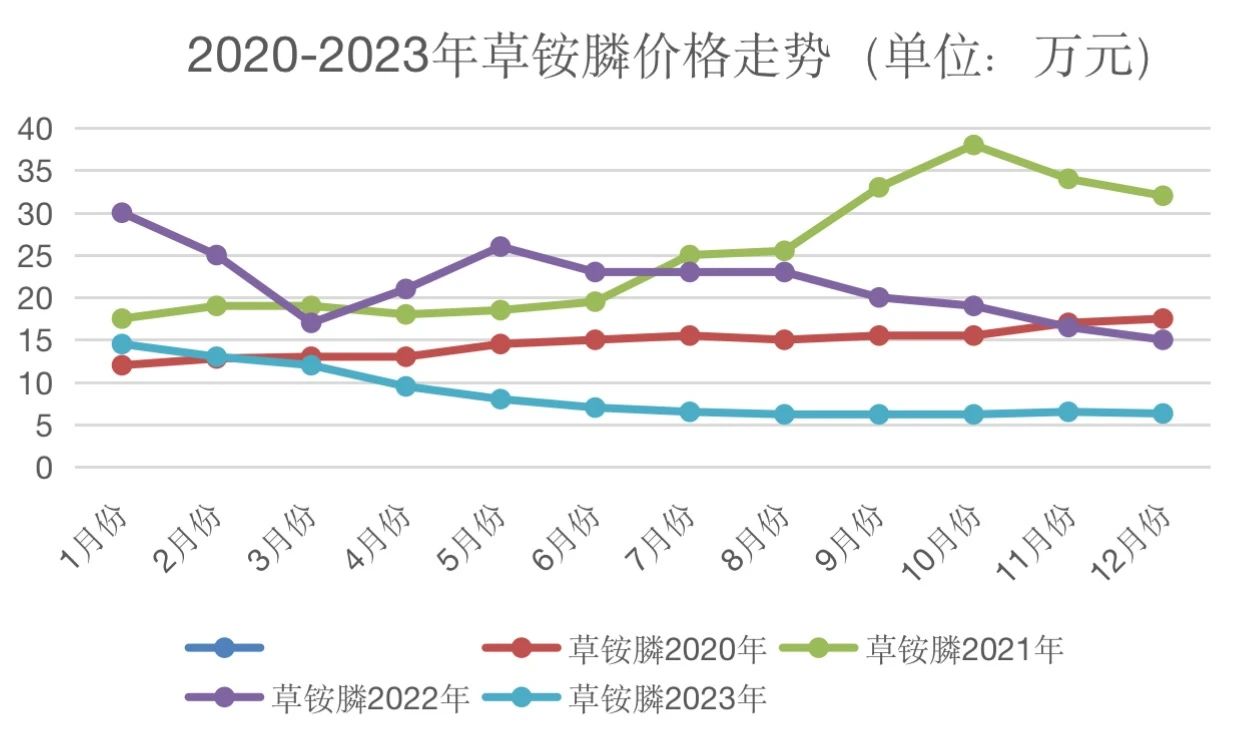

2023年草铵膦价格持续走弱,在一、二季度节点价格下滑明显,上游厂家产能扩大,竞争加剧,价格从15万元/吨跌至6.2万元/吨左右;第三季度随着厂家产能受控以及季节性需求的启动,市场价格有所反弹至7万元/吨左右,但需求端不买账,不到1个月左右的时间又回落至6.2万元/吨左右;截止12月底,价格维持在6.2万元/吨左右。全年跌幅达到60%以上,预计短期内市场需求难以好转,价格有陆续走弱的趋势。

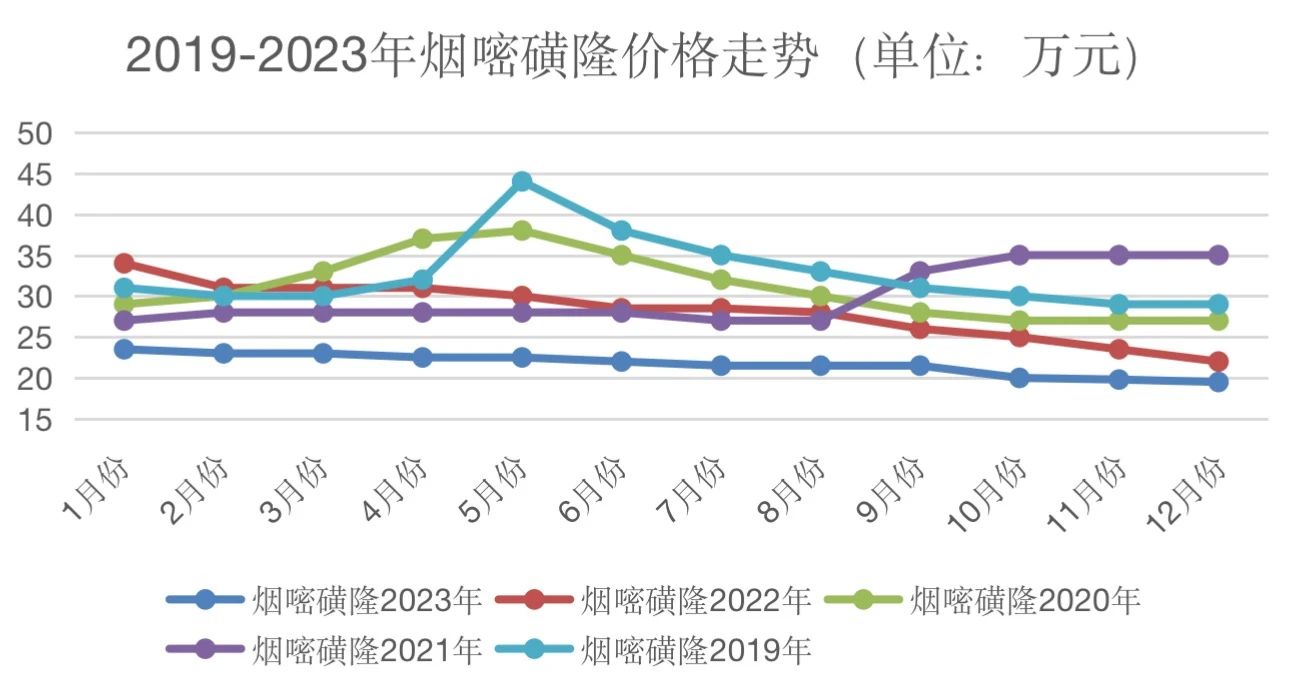

1.3 烟嘧磺隆

烟嘧磺隆全年处于一个下行通道,延续2022年的走势,价格跌至近5年新低,截止到12月底,从年初的23万元/吨跌至 19.5万元/吨左右,下跌幅度达到15.2%,厂家正常开工,货源充足,预计后市价格波动不会太大,市场平稳运行。当前上游厂家主要交付前期冬储的订单为主,价格趋于稳定。

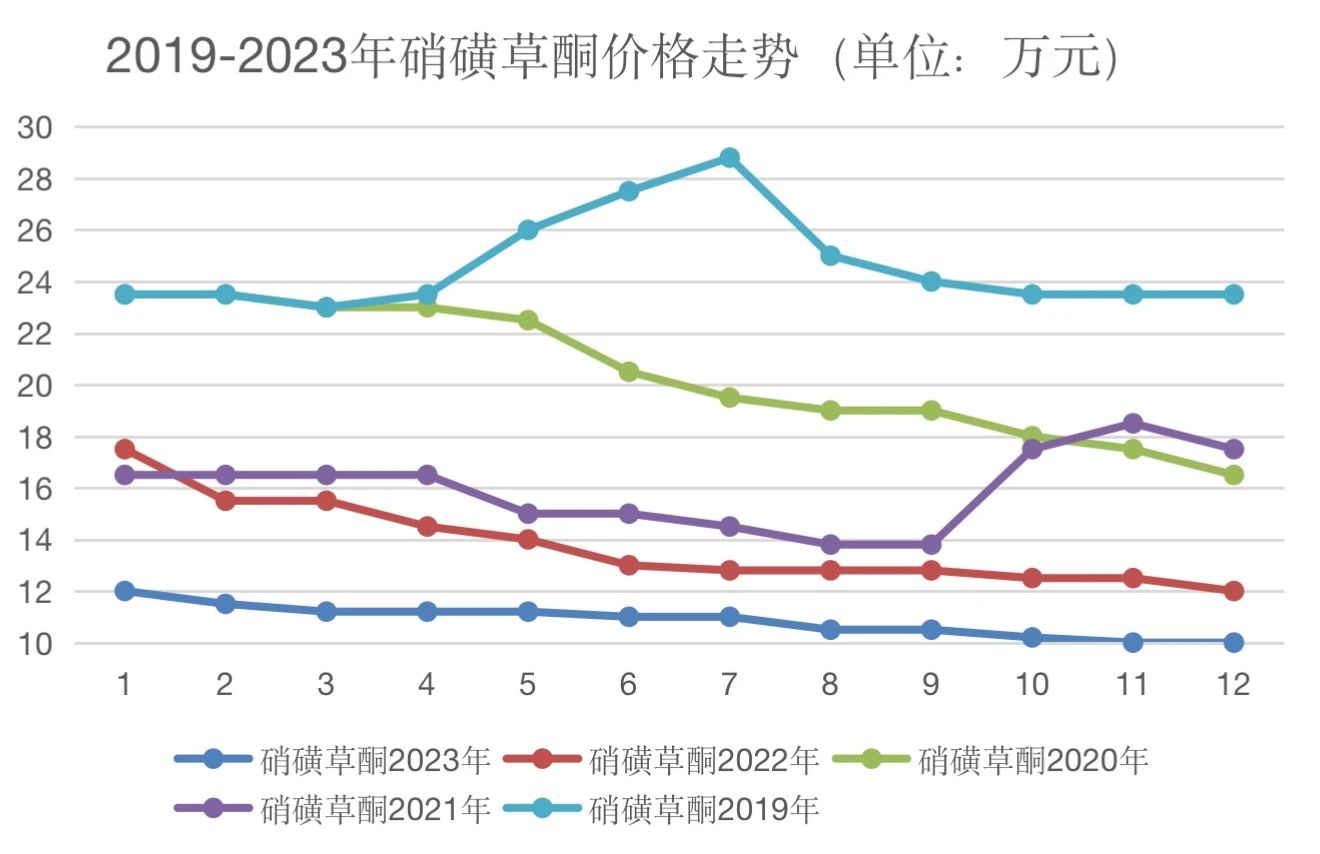

1.4 硝磺草酮

2023年全年保持稳中下滑的趋势,截止到第四季度价格趋于稳定。国内外需求疲软,成交率低下,国内厂家库存偏多,整体需求下滑明显,价格相继回落,接近成本,整体幅度不大,截止到12月底回落至5年内最低点,市场报价维持10万元/吨左右,实际成交偏低,全年下跌16.67%。主要中间体2-硝基-4-甲砜基苯甲酸、1,3-环己二酮开车稳定,需求疲软,库存加大,价格也相应加速回落。预计短时内市场价格稳定为主,波动不会太大。

2 杀虫剂

2023年上半年杀虫剂整体保持相对疲软,需求偏弱,上游厂家开工正常,厂家库存充足,下游备货谨慎,市场消耗库存为主;下半年大部分产品稳中下滑,需求偏弱,市场交投不旺,下游采购意向不强,部分产品加速下滑。截止到12月底,大部分产品价格回落至近5年内的新低,并且部分产品价格未有止跌的迹象。

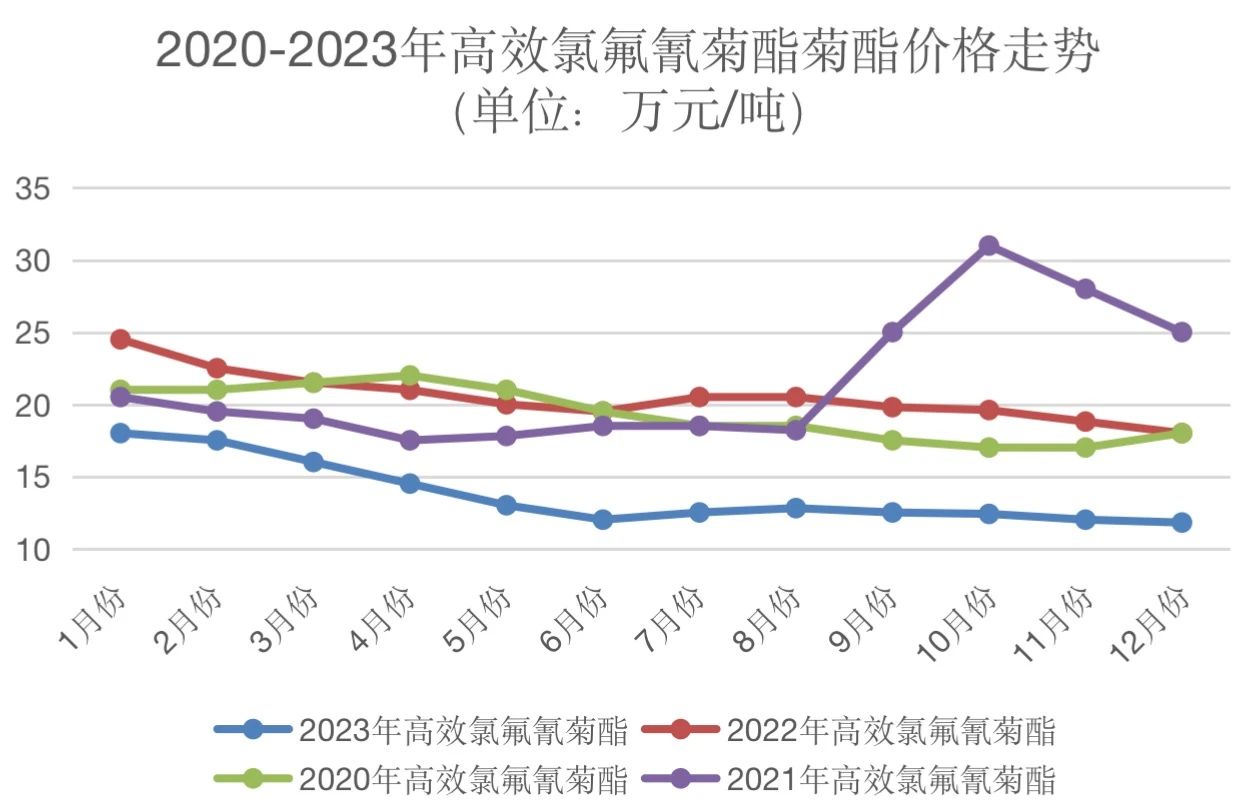

2.1 高效氯氟氰菊酯

全年市场需求疲软,价格持续下滑,厂家正常开车,市场货源充足;三季度市场价格滑落至生产成本,厂家有意向联合抬价,价格略有反弹,但市场需求极其疲软,价格上调受阻,最终市场“不买单”,10月份后价格继续回落,截止到12月底价格回落至11.8万元/吨左右,全年跌幅34.5%。预计短时内市场稳定为主,波动不会太大。

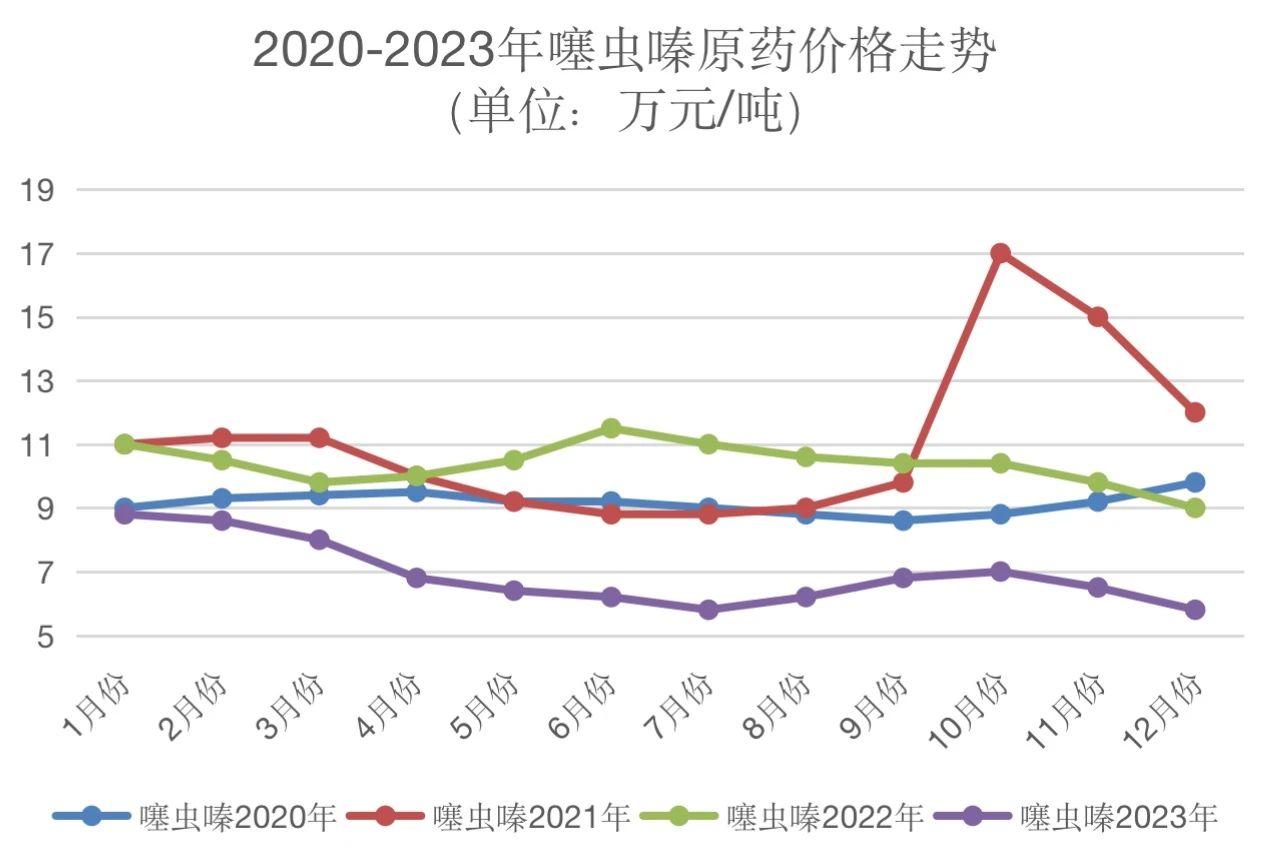

2.2 噻虫嗪

2023年上半年噻虫嗪价格持续下挫,延续上年年底的跌势,第二季度下滑至5.8万元/吨左右,厂家正常开车,市场需求疲软。7月份由于上游中间体噁二嗪生产受限,导致噻虫嗪产能缩水,开工率低下,市场流通货源偏少,价格触底反弹,9月底价格反弹至7万元/吨左右,第四季度又开始回落。截止到12月底下跌至5.8万元/吨左右,全年跌幅达到34%。预计短期内市场价格稳定为主,波动不会太大。

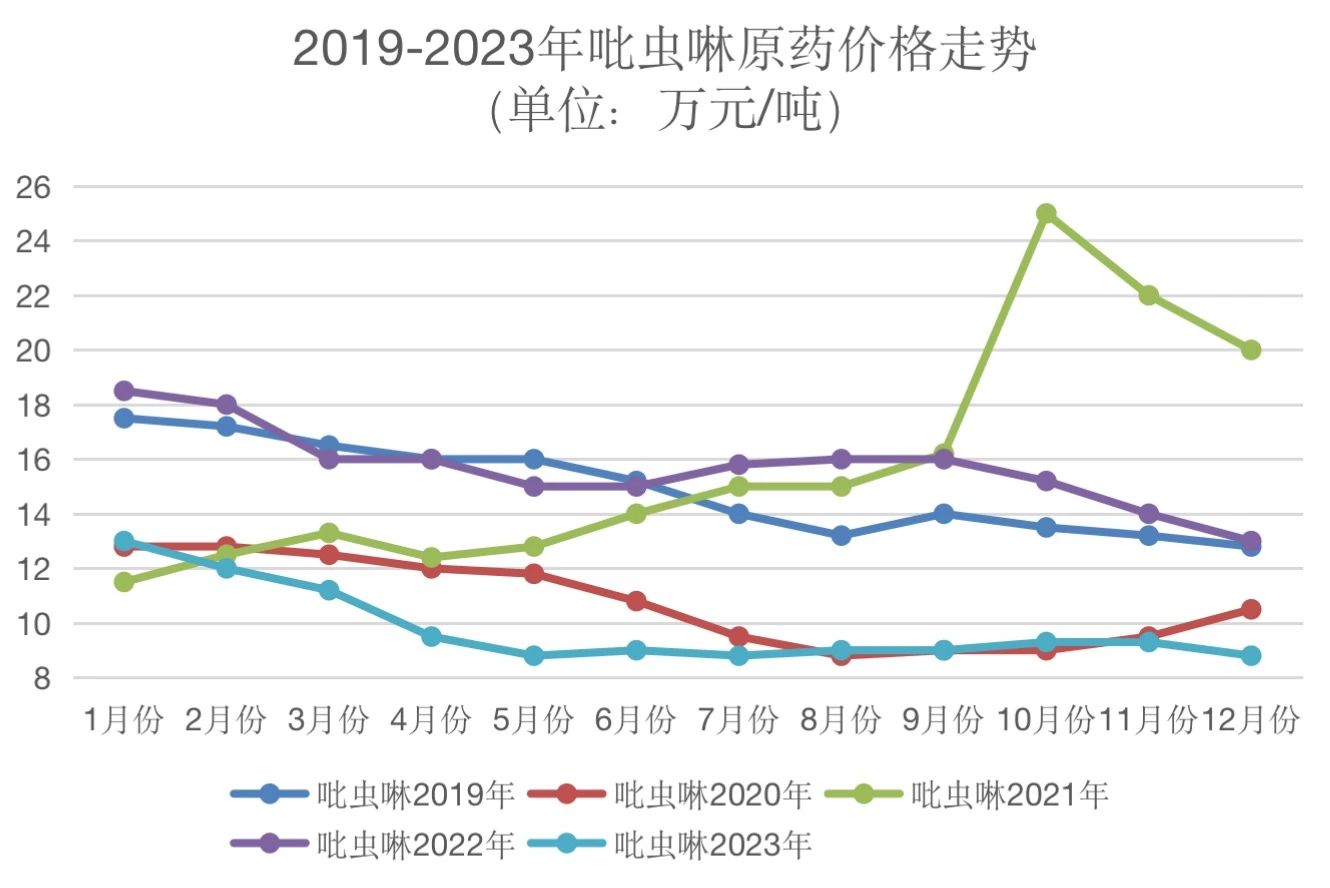

2.3 吡虫啉

2023年上半年吡虫啉市场需求疲软,价格一路下滑,5月跌至近5年新低,价格维持在8.8万元/吨左右,但市场依旧不买单,成交低迷,市场以刚需为主;第三季度厂家整体开工率不高,价格企稳,略有反弹,厂家有意稳住价格,9月份市场价格维持在9万元/吨左右;第四季度,需求依旧没有启动,价格继续回落探底,截止到12月底下滑至8.8万元/吨左右,全年跌幅累计达到32.3%。预计短期内市场一时难以好转,需求依旧偏弱,价格有继续走弱的态势。

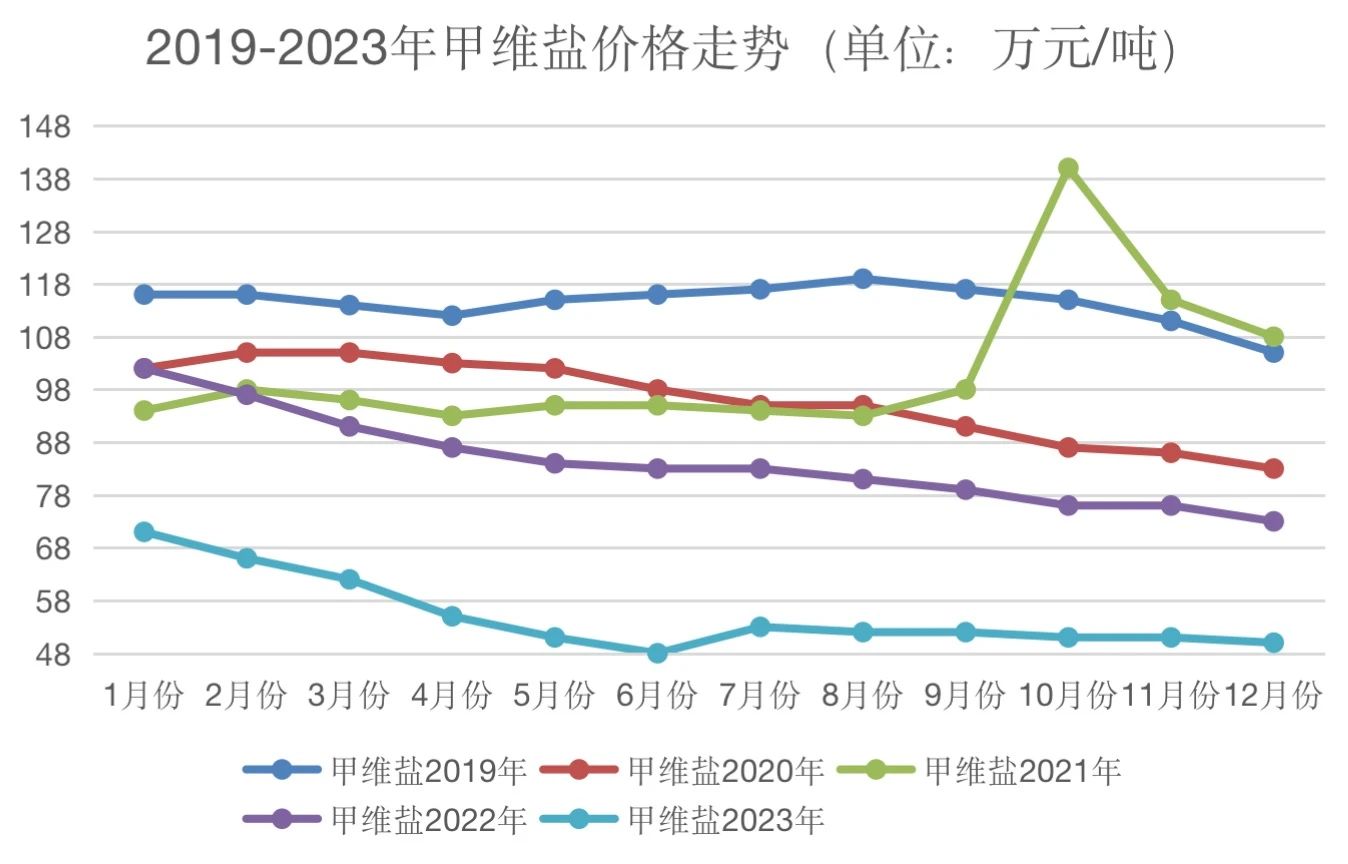

2.4 甲维盐

甲氨基阿维菌素苯甲酸盐(简称“甲维盐”)2023年上半年处于下滑通道,市场需求极度疲软,交投不旺,价格持续下滑,价格下滑至2019年以来的新低48万元/吨,下跌幅度达到32.4%以上。下半年市场理性回归,第三季度价格回升至52万元/吨左右,趋于稳定;替代产品氯虫苯甲酰胺国内外登记得越来越多,导致市场需求减弱,第四季度价格开始稳中下滑。上游原材料阿维菌素精粉价格全年高位下滑,预计短期内市场稳定为主,波动不会太大。

3 杀菌剂

2023年杀菌剂大部分产品交投疲软,价格相继走弱,跌幅明显;极少数产品由于上游开工不足,产能缩水,在年中价格有小幅度反弹,保持相对坚挺;大部分产品都处于下滑通道,上游厂家产能加大,库存增加,市场流通领域货源充足,下游保持谨慎态度,以刚需为主,产品价格持续走弱。

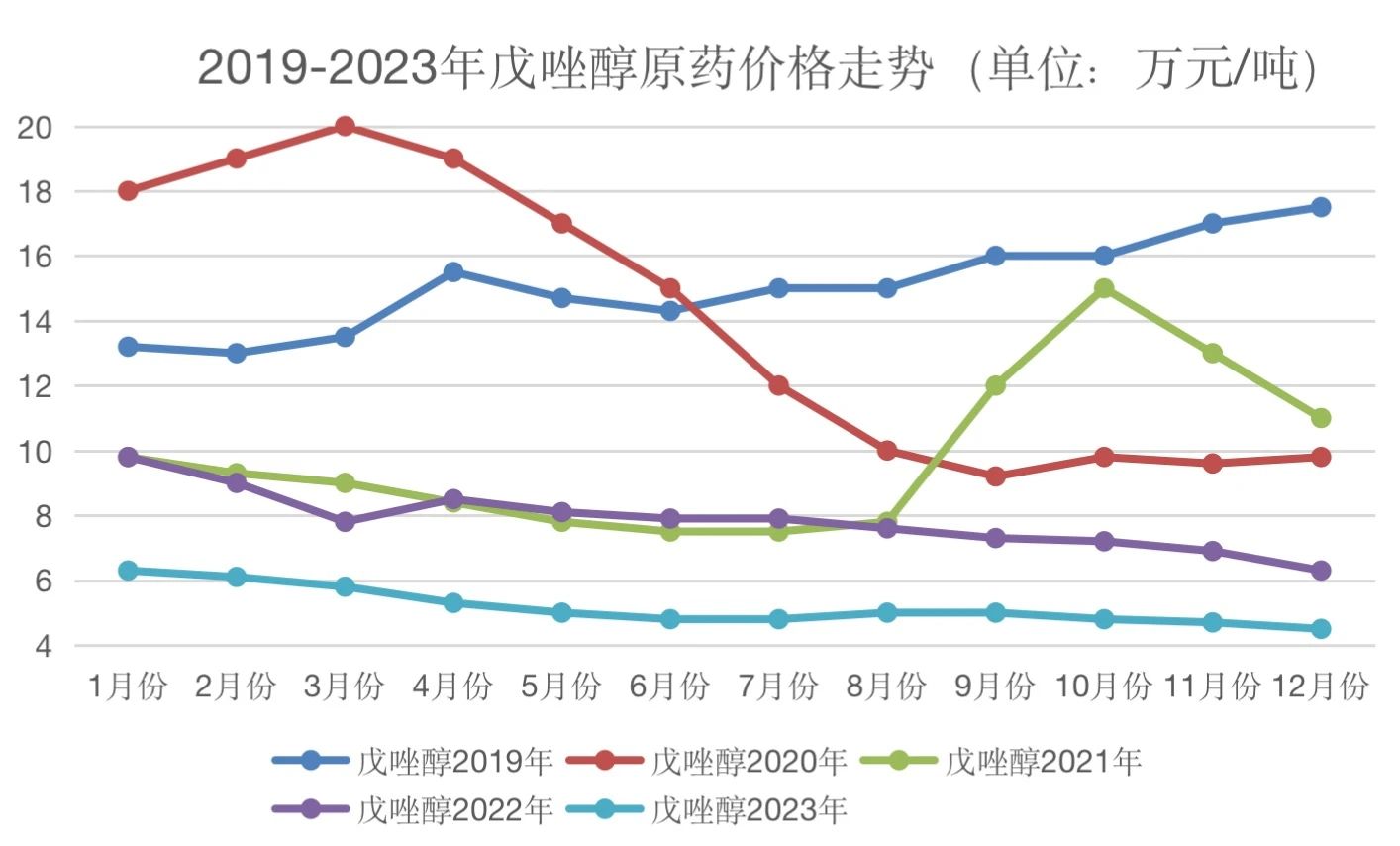

3.1 戊唑醇

2023年上半年戊唑醇延续年前的下跌,从年初的6.3万元/吨下跌至4.8万元/吨左右,下跌23.8%;第三季度市场企稳,价格略有反弹,但幅度不大。第四季度价格持续走低,12月底价格回落至4.5万元/吨左右,是近5年的最低价位,并且“有价无市”。全年下跌幅度在28.57%以上;截止到12月,价格在成本线徘徊,预计短期内以稳定为主,波动不会太大。

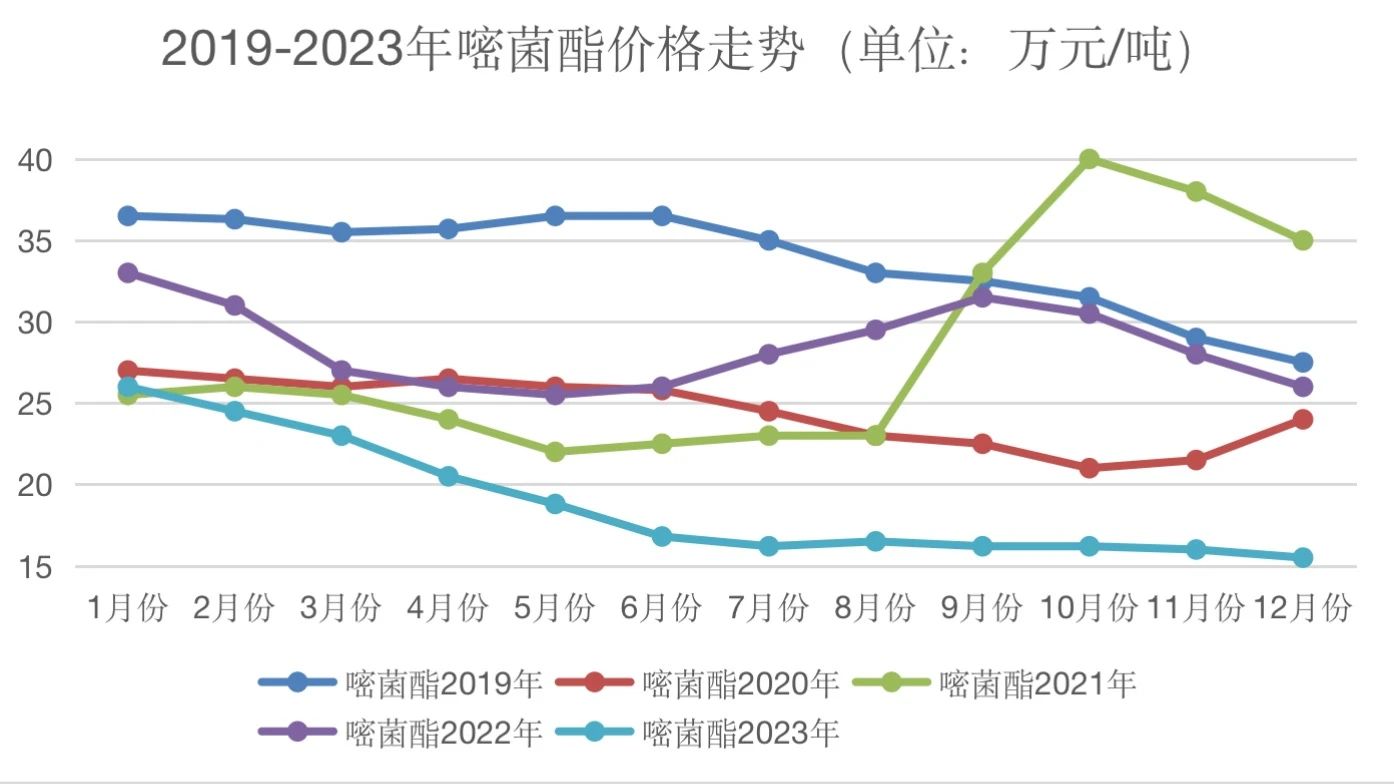

3.2 嘧菌酯

2023年全年嘧菌酯维持下跌走势,年初市场需求疲软,市场库存充足,整体开车率良好,价格加速下滑,二季度末月份的价格下滑至16万元/吨左右;三季度价格保持相对稳定,厂家有意稳定价格,但需求依旧保持疲软。临近四季度,市场回归理性,需求偏弱,价格震荡下滑,截止到12月底价格下滑至15.5万元/吨左右,全年跌幅累计达到40.38%;预计短期内价格稳定为主,波动不会太大。

3.3 苯醚甲环唑

2023年全年苯醚甲环唑处于下滑通道,一季度延续年前的下滑;二季度价格加速回落,市场需求依旧偏弱,厂家有一定的库存,市场流通货源充足;下游观望为主,保持谨慎态度;三季度市场相对稳定,波动不大;四季度市场需求依旧未有启动,产品价格缓慢下跌,但已接近成本,截止到12月底,产品价格下滑至10.5万元/吨左右,2023年累计下滑36%以上,预计后市价格保持稳定为主,波动不会太大。

2024年展望

2024年农化行业的市场竞争将日趋激烈,企业需要加强自身的核心竞争力,提高产品质量、降低生产成本、加强品牌建设等,以赢得市场份额。同时,企业还需要关注国际市场的动态,国际环境动荡、全球消费疲软造成的诸多不确定因素;无论是上游生产供给端、中间渠道端,还是零售经销商都将面临着新一轮的洗牌,降低市场预期,同时市场各种不可控因素带来的巨大挑战,以退为进,力求“活下去”,力求稳住局面。

(1)大部分农药产品价格在底部运行,部分有继续回调的空间。2023年大部分产品价格延续2022末的下跌通道,依旧没有到达底部,还有进一步探底的可能。部分产品价格已经触及近5年的历史最低位,虽然部分产品价格接近成本,但产能过剩,需求极度疲软,2024年产品价格会有进一步下调的可能。

(2)企业竞争加剧,行业重新洗牌。当前国内大部分产品的产能严重过剩,据相关数据统计,部分产品在国内总产能已经达到了全球使用量,企业与企业间的竞争加剧,淘汰出一批成本高,没有核心竞争力的没有优势的企业,2023年很多产品已经跌至成本线,在成本线徘徊,部分甚至出现非理性下跌,在成本线之下,厂家生产处于亏损阶段,很多中小行企业资金链发生断裂,如果产品价格后市没有企稳或进一步下跌,一时难以度过这个寒冬。

(3)农药市场结构发生变化,产品供应链从国内转向国际。产品的价格竞争加剧,不仅要考虑国内企业之间的竞争,更需要关注国际竞争力。从产业上看,产业结构在切换;从需求来看,需求结构在切换;从2023年市场供应链的分布来看,部分市场需求已经从中国转移至印度、越南等新兴市场,这无疑会淘汰一批国内没有核心竞争力的企业。

2024年既是一个农化行业增长的底部,也是有可能产生足以奠基面向未来的产业变革的机遇之年,周期的底部和很多的不确定性,让我们农化人调整策略,降低预期,做最好的准备,拥抱变化中可能产生的机遇。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的尊龙凯时官方旗舰店的版权属于原作者,若有侵权,请联系删除。